2024-05-21 来源 : 药智网

在大部分公司的2023年年报都已发布之际,谨对A股和港股部分Biotech公司的营收、团队、研发投入等情况做一比较分析(不含年报尚未发布以及年报中未披露相关数据的企业)。

所谓Boitech公司,即专注于生物技术研发的中小型企业,通常处于产品研发阶段,尚未实现商业化。

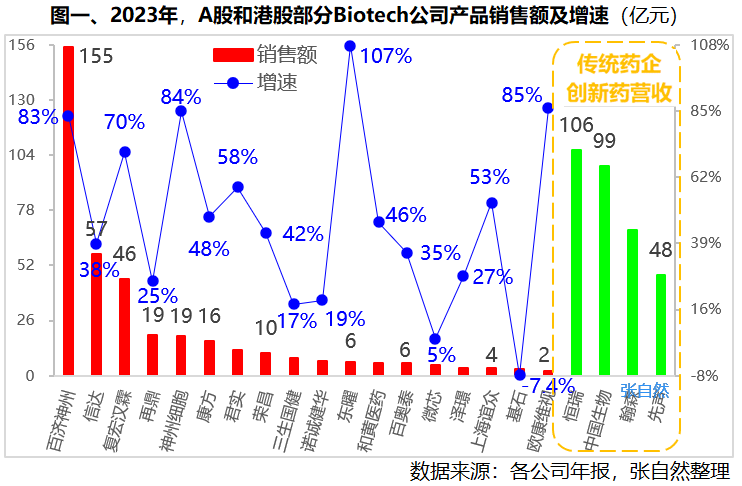

一、产品销售

1、产品销售额

2023年,在纳入分析的部分A股和港股Biotech公司中,产品销售额(不含授权等药品销售之外的其他收入)最大的是百济神州,达155亿元,是唯一创新药销售额过百亿的药企,是恒瑞(106亿元)和中国生物制药(99亿元)创新药收入的约1.5倍,是翰森(69亿元)和先声(48亿元)创新药收入的2~3倍。其百悦泽(泽布替尼)和百泽安(PD-1,替雷利珠单抗)分别卖了91亿元和38亿元。

销售额40~100亿元的有2家,即信达(57.3亿元)、复宏汉霖(45.5亿元)。其中,信达的达伯舒(PD-1,信迪利单抗)卖了28.43亿元,复宏汉霖的曲妥珠单抗卖了27.37亿元(+58.1%)。

销售额10~40亿元的有5家,即再鼎(19.3亿元)、神州细胞(18.9亿元)、康方(16.3亿元)、君实(11.9亿元)、荣昌(10.5亿元)。其中,君实的特瑞普利单抗(拓益)销售9.19亿元(+25%),康方的卡度尼利销售13.6亿元(+149%),荣昌生物的两款核心品种泰它西普和维迪西妥单抗销售都超过5亿元。

销售额5~10亿元的有6家,即三生国健(8.4亿元)、诺诚健华(6.7亿元)、东曜(6.3亿元)、和黄医药/百奥泰(各6亿元)、微芯(5.1亿元)。其中,诺诚健华的奥布替尼销售6.71亿元(+18.5%),三生国健的益赛普销售5.7亿元(+10.5%)。

销售额2~5亿元的有4家,即泽璟(3.8亿元)、上海谊众(3.6亿元)、基石(3.4亿元)、欧康维视(2.4亿元)。(详见图一)

2、产品销售增长

如图一所示,2023年,在纳入分析的产品销售额2亿元以上的部分A股和港股Biotech公司中,除1家公司的产品销售额下滑(基石)外,其余全部增长。其中,增长额最大的是百济神州,增加了70亿元(增长83%)。复宏汉霖次之(增加19亿元,增长70%)。位居第3~4位的是信达(增加16亿元,增长38%)、神州细胞(增加9亿元,增长84%)。

产品销售额增长最快的是东曜,翻了1倍。欧康维视增长了85%,君实和上海谊众分别增长了58%和53%。

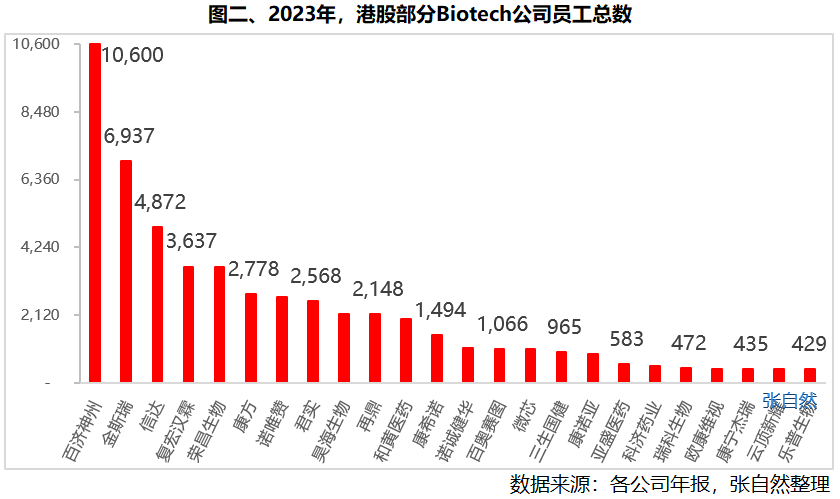

二、员工总数

1、员工总数

截止2023年底,在纳入统计的部分港股Biotech公司中,员工总数最多的是百济神州,共10600人,也是唯一过万人的Biotech公司,其中,在美国就有1600人。金斯瑞次之,有6937人。

3000~5000人的有3家,即信达(4872人)、复宏汉霖(3637人)、荣昌生物(3615人);

2000~3000人的有5家,即康方(2778人)、诺唯赞(2700人)、君实(2568人)、昊海生物(2158人)、再鼎(2148人);

1000~2000人的有5家,即和黄医药(1990人)、康希诺(1494人)、诺诚健华(1089人)、百奥赛图(1066人)、微芯(1057人)。(详见图二)

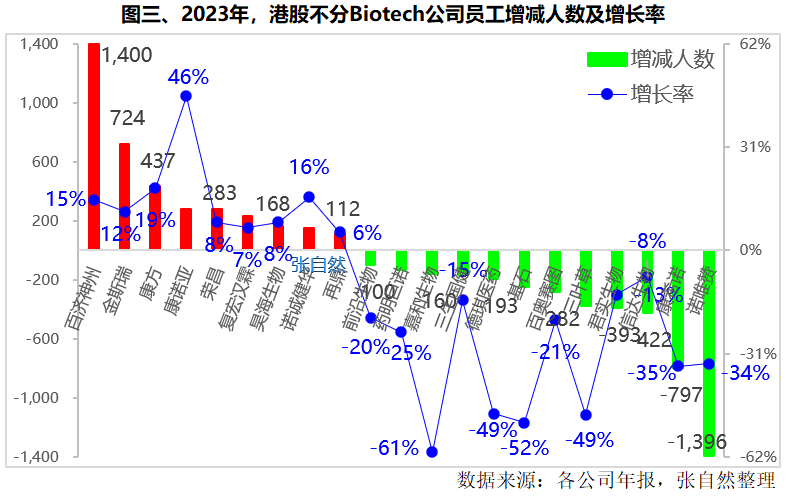

2、员工总数增减

2023年,在纳入统计的部分港股Biotech公司中,扩员和裁员的Biotech公司数量基本持平。

2023年底较上年同期员工总数增加最多的是百济神州,增加了1400人,也是唯一扩员超千人的Biotech公司。其次是金斯瑞,增加了724人。扩员200~500人的有4家,即康方(+437人)、康诺亚(284人)、荣昌(+283人)、复宏汉霖(+231人)。

裁员最多的是诺唯赞,裁员1396人,也是唯一裁员超千人的Biotech公司。裁员300~1000人的有4家,即康希诺(-797人)、信达(-422人)、君实(-393人)、三叶草(-377人)。

扩员幅度最大的是康诺亚,增长了46%。

裁员幅度最大的是嘉和生物(-61%)和基石(-52%),裁员均超过一半。德琪医药(-49%)、康希诺(-35%)和诺唯赞(-34%)裁员均超过30%。(详见图三)

三、营销团队

营销团队是Biotech公司商业化的关键。

1、营销人员

截止2023年底,在纳入分析的A股和港股部分Biotech公司中,营销团队规模最大的是百济神州,共有4158人,也是营销团队唯一超过4000人的Biotech公司,已接近同期恒瑞营销人员(9134人)的一半,与先声和翰森的营销人数(各4200人)的持平。

信达生物位居第二,有营销人员约3000人;

1000~2000人的有3家,即复宏汉霖(1445人)、荣昌生物(1185人)、再鼎(1138人);

500~1000人的有4家,即君实(952人)、和黄医药(930人)、康方(788人)、神州细胞(645人);

300~500人的有5家,即微芯(396人)、康希诺(362人)、三生国健(334人)、泽璟(330人)、诺诚健华(306人);

200~300人的有2家,即欧康维视(232人)、云顶新耀(209人)。(详见图四)

2、营销人员增减

2023年,在纳入分析的部分A股和港股Biotech公司中,大多数公司的营销团队都在扩容,也反映了Biotech对商业化的迫切。

其中,2023年较2022年增加营销人数最多的是复宏汉霖,增加了400人(增长38%)。百济神州次之,增加了346人(增长9%);第三是神州细胞,增加了290人(增长82%);

增加100~200人的有4家,即云顶新耀(178人,增加5.7倍)、再鼎(173人,+18%)、康方(136人,+21%)、亚虹医药(122人,增长10倍)。

营销团队裁员人数最多的是基石(裁员202人,-65%)和百奥泰(裁员201人,-72%),也是唯二裁员超过200人的公司。其次是德琪医药(裁员127人,-85%)和三生国健(裁员71人,-18%)。(详见图五)

四、研发投入

1、研发投入

2023年,全国研发投入最大的药企是百济神州,投入128亿元,也是唯一研发投入过百亿的药企,是恒瑞(62亿元)、复星医药(59亿元)研发投入的2倍多,是石药(48亿元)、中国生物制药(47亿元)研发投入的近3倍。

研发投入20~100亿元的有3家,集中在20~30亿元,即金斯瑞(31.3亿元)、信达生物(22.3亿元)、和黄医药(21.8亿元);

研发投入10~20亿元的有6家,即君实(19.4亿元)、再鼎(19.3亿元)、荣昌生物(13.1亿元)、康方(12.5亿元)、神州细胞(12.2亿元)、科伦博泰(10.3亿元);

研发投入5~10亿元的有8家,如开拓药业(9.4亿元)、迈威生物(8.4亿元)、百奥泰(7.7亿元)、诺诚健华(7.5亿元)、康希诺/安图生物(各6.6亿元)、康诺亚(6亿元)、云顶新耀(5.4亿元)。(详见图六)

2、研发投入增减

如图六所示,2023年,研发投入增加最多的Biotech公司是百济神州,增加了17.7亿元(增长16%)。荣昌和金斯瑞分别增加了3.2亿元(+33%)和3.1亿元(+11%)。其次是神州细胞(增加2.4亿元,+25%)、科伦博泰(增加1.9亿元,+22%)和百奥泰(增加1.5亿元,+25%)。

研发投入减少最多的是信达,减少了6.4亿元(-22%)。君实及和黄医药分别减少了4.5亿元(-19%)和4.2亿元(-16%)。

2023年,Biotech公司的产品销售额、员工总数尤其营销团队人数,以及研发投入都有所增加,其中,除复宏汉霖营销人员增加最多(+400人)外,其他三项都是百济神州增加居首。行业霸主已闪亮登场。

随着越来越多的创新药获批上市和营销团队的不断壮大,Biotech公司的商业化进展将提速,反哺新药研发,促进我国医药创新高质量健康发展。

版权声明:本网站所有注明来源“医微客”的文字、图片和音视频资料,版权均属于医微客所有,非经授权,任何媒体、网站或个人不得转载,授权转载时须注明来源:”医微客”。本网所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,转载仅作观点分享,版权归原作者所有。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。 本站拥有对此声明的最终解释权。

发表评论

注册或登后即可发表评论

登录注册

全部评论(0)