2024-01-19 来源 : 阿基米德Biotech

BMS(百时美施贵宝)即将被逐出神殿。

2022年末,BMS排在MNC(跨国药企)市值TOP10最后一位,一年来被安进、赛诺菲、吉利德科学、福泰制药反超,现在市值即将跌破1000亿美元,与GSK成为难兄难弟。

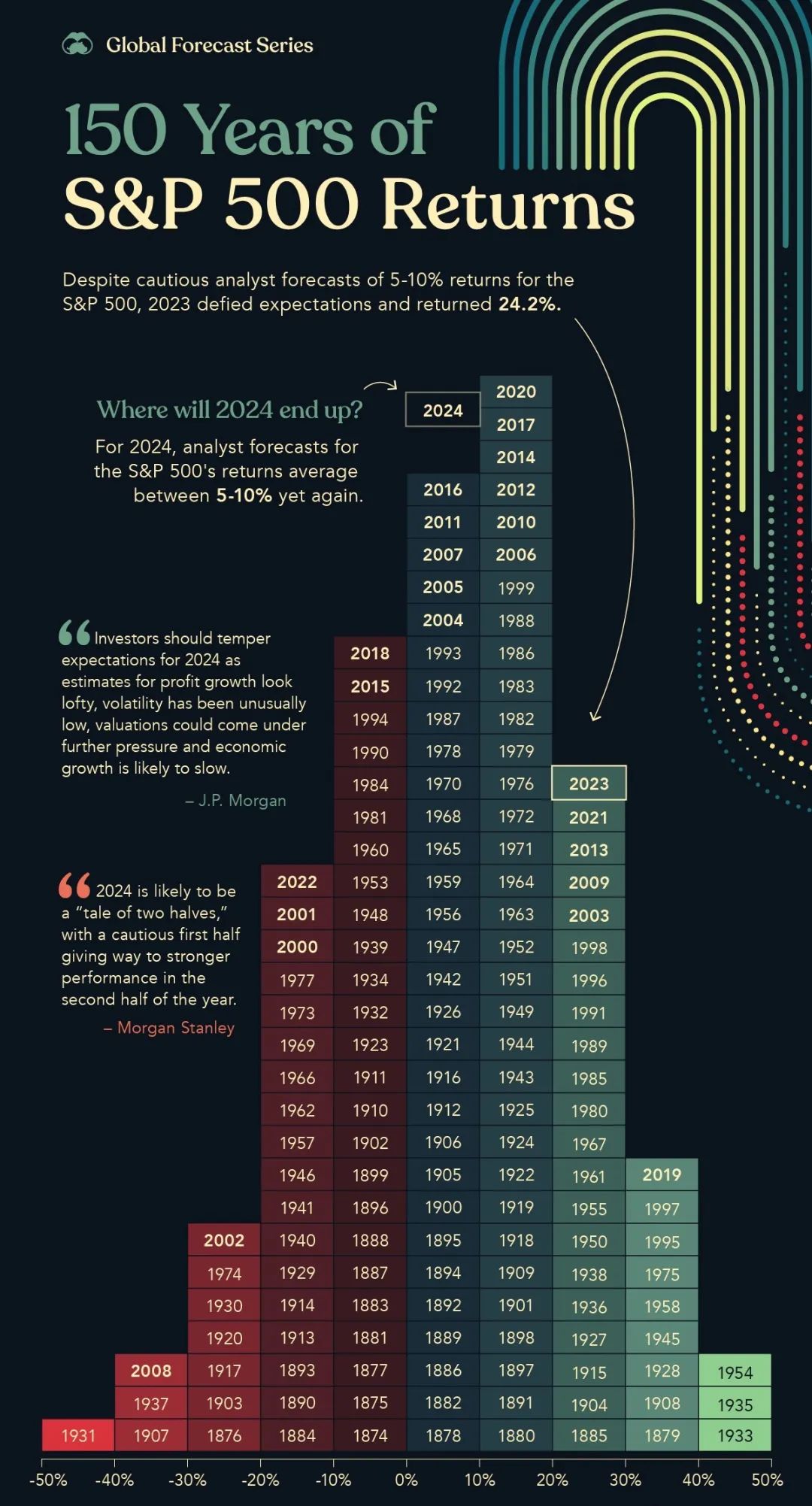

2023年,标普500指数上涨24.2%(见下图),而BMS逆势下跌26.2%。巴菲特2022Q1清仓BMS,在2022Q2历史大顶之前全身而退。市场是有效的,2023年前三季度,绝大部分MNC非新冠制药收入录得同比增长,而BMS营收335.29亿美元,同比下降3.5%,其中美国收入连续第五个季度下滑。

站在宏大的上帝视角,问题看得更加清楚。一个翻转的玩笑,2016年O药销售额为K药2.7倍,2023年前三季度K药销售额为O药2.7倍。BMS另一核心产品来那度胺专利到期,2023Q3销售额14.29亿美元,同比下降41%。新兴产品也没有一个能打的。

一败涂地。

2023年最贵的一句话是:公司管理层都是专业人士、精英人士,难道你比他们还懂,你都想到了,莫非他们没有想到?

BMS 2022年研发投入95.1亿美元,相当于恒瑞医药营收3倍,拥有3.2万名高素质员工。当默沙东全世界扫货ADC,形成IO+ADC的肿瘤免疫主线,当辉瑞以430亿美元收购ADC先驱Seagen,当外行都意识到ADC的重要价值,BMS庞大的精英和科学家团体还在集体发呆。

直到2023年快结束,BMS开始不惜代价购买ADC管线,连有安全性争议的双抗ADC也不放过,有一种垂死病中惊坐起的惶惶然。

连BMS这种坚如磐石的大厂,都陷入衰退泥淖,到底发生了什么?其教训对国内创新药企和投资者有着重要警醒。

标普指数150年回报,分析师预测2024年收益率5-10% Sources: TradingView,2024 Predictions Database

标普指数150年回报,分析师预测2024年收益率5-10% Sources: TradingView,2024 Predictions Database01

守不住的

BMS有今天,纯属活该。

美国完整的专利保护制度,某种程度成为既得利益集团的护城河,艾伯维、BMS都是专利刺客,都在2023年业绩下滑,可谓卧龙凤雏。

BMS在PD-(L)1、CTLA-4单抗和CAR-T领域构建专利丛林,2015年以来,BMS将默沙东K药、罗氏T药、阿斯利康I药、吉利德Yescarta陆续告上法庭,一度全部胜诉。。

2017年,BMS胜诉默沙东,后者赔付6.25亿美元现金以及承诺在2026年前向BMS/小野制药支付专利费(前六年为销售额6.5%,后三年为2.5%)结束专利纠纷。

2019年,BMS胜诉吉利德,后者赔付12亿美元,2021年8月,美国联邦上诉法院推翻这一判决,裁定吉利德Yescarta不需要向BMS支付因涉嫌侵犯CAR-T专利产生的12亿美元赔偿金。

2020年,BMS胜诉罗氏,后者向BMS/小野制药支付3.24亿美元费用,并需在2026年之前每年支付全球销售净额个位数的特许权使用费。

2023年,BMS又赢了,阿斯利康同意向BMS/小野制药支付5.1亿美元诉讼和解金,以解决围绕其I药和CTLA-4单抗Yervoy的所有专利纠纷。

但是,局部战术的成功,难掩整体产品战略的失败,创新药企维持领先地位,不能依靠守成,必须以进攻代替防守。

02

O药失误简史

2014年7月,全球第一个PD-1(Opdivo)O药在日本被批准上市,BMS在2013-2015年,股价上涨约130%,感觉人生已经到达了高潮。

然而,2016年O药命运的齿轮开始胶着。在进入NSCLC(非小细胞肺癌)单药一线治疗这个最关键市场时,BMS临床设计方案出现失误,没有限制PD-L1表达水平,希望能覆盖更多患者,因为增加一道PD-L1筛选程序对市场吸收很不利,结果未达到临床终点,损失300多亿美元市值。而默沙东K药坚持高度自律的开发节奏,从PD-L1高表达患者切入,NSCLC单药一线治疗临床成功。

K药开始起飞,2018年销售额反超O药,2021年NSCLC销售额高达99亿美元,占整个K药销售额比例57.6%。2022年,K药在全球获批适应症近40个,O药24个。2023年前三季度,K药销售额184.03亿美元,首次问鼎年度全球药王无悬念。

O药败于K药还有一个因素是联合用药方案的失误。2020年BMS选择O药+Y药(CTLA-4单抗Yervoy)杀回NSCLC一线治疗,这是肺癌治疗领域首次批准双免疫疗法,开启所谓无化疗时代,但为时已晚,意义夸大。K药选择相反的路径,与使用最广泛的传统化疗联用,2018年8月、10月,K药联合标准化疗一线治疗非鳞、鳞状NSCLC先后获得FDA批准,至此,不论PD-L1表达水平,K药可应用于所有初治的NSCLC患者,牢牢占据这个最重要的市场。

树林里分出两条路,BMS在核心产品的临床开发设计及联合用药方案上,都出现偏差,不如默沙东务实。

03

坏消息成群结队

更离谱的错误还在蔓延。

在联合用药方案上,默沙东又先行一步,2022年与科伦博泰达成3笔授权合作,涉及9个ADC项目,重磅药物SKB264首付款4700万美元,以后视镜看,这超级便宜,默沙东意在延长K药生命周期。

进入2023年,外行都认识到ADC作为高效靶向化疗,正显示出与IO联用的潜力。从现有临床数据来看,IO+ADC有望成为未来5-10年肿瘤免疫的主线,据华创医药测算,现有IO疗法中,近一半方案可能从IO+化疗升级为IO+ADC,相关适应症市场有望实现100-200%扩容。

欧洲肿瘤学大会上,默沙东K药+ADC已经图穷匕首见,临床表现得很亮眼。而BMS慢一拍,依旧在推O药和化疗的联合用药,竞争劣势肉眼可见。

然后,我们看见BMS恐慌性扫货,但两个ADC药物还不够,肿瘤领域地位岌岌可危。

BMS老产品来那度胺(Revlimid)正面临更便宜的仿制药竞争,2023年指导销售额从55亿美元修订为60亿美元,并预计2024年销售额将下降至约40亿美元。另一老产品阿哌沙班(Eliquis)2023年前三季销售额93.32亿美元,同比增长2.54%,处于爬坡末期。

BMS销售额最大三个药物来那度胺(2022年)、阿哌沙班(2026年、2031年)、O药(2028年)将相继失去专利独占权,面临着十年来最大专利悬崖。

新产品组合的销售额达到100亿美元的时间从2025年推迟到2026年。多发性骨髓瘤治疗药物Abecma、心脏治疗药物Camzyos、贫血治疗药物Reblozyl、银屑病药物Sotyktu和多发性硬化症药物Zeposia放量不及预期,推广时间将更长。

新产品中Abecma为FDA批准的第一款BCMA CAR-T疗法,上市3年逐渐熄火,2023Q1、Q2、Q3销售额分别为1.47亿美元、1.32亿美元、9300万美元。而疗效更好的传奇生物BCMA CAR-T Carvykti2023Q1、Q2、Q3销售额分别为0.72亿美元、1.17亿美元、1.52亿美元。

此消彼长,海外大厂CAR-T被国产出海CAR-T踩在脚下。

2022年全球药品(非新冠)销售额TOP100榜单自免药物共有18款,销售总额达861.7亿美元,而BMS仅有一款,Orencia(阿巴西普)销售额为34.64亿美元,同比增长5.0%。

在全球范围,自免创新药是最大的疾病市场之一,仅次于肿瘤,这也是外行都知道的常识。

海外大厂及国内Biotech的各种事故警醒我们,不要迷信精英管理层决策的能力,我们普通人都能看到的问题,他们却不去解决,可能有三个原因,一是路径依赖,二是利益相关,三是庞杂的公司架构已经对外界变化失去及时或正确响应的能力,即使个体是清醒的,也无法改变。

20世纪初,布拉格上班族卡夫卡对这种无力感已深有体会,在小说《城堡》中,主人公K,想方设法想要进入城堡,却一直受阻,城堡近在咫尺,却怎么也抵达不了。

如果你不相信,请看这张图。

你的履历有他高端吗,你的财务能力有他专业吗,然而公司发展的结果,你都看到了。所以,自己要坚定相信常识,要根据经营、财务数据及临床数据进行独立思考。

一个最新坏消息是,挟自免爆款达必妥(度普利尤单抗)之威,再生元制药市值也即将超过BMS。

版权声明:本网站所有注明来源“医微客”的文字、图片和音视频资料,版权均属于医微客所有,非经授权,任何媒体、网站或个人不得转载,授权转载时须注明来源:”医微客”。本网所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,转载仅作观点分享,版权归原作者所有。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。 本站拥有对此声明的最终解释权。

发表评论

注册或登后即可发表评论

登录注册

全部评论(0)