2022-07-05 来源 : 瞪羚社 ,作者Kris.

近两个月以来,国内“医药一哥”恒瑞医药自低点已经反弹了超过40%。

如果结合短期的基本面来看,恒瑞医药这波复苏更像是“回光返照”。

2022年一季度,恒瑞医药实现营收54.8亿元,同比下滑20.93%;对应归母净利润为12.4亿元,同比下滑17.35%。

业绩下滑,在意料之中。

2022年一季度公司收入利润同比均双位数下滑,环比2021年四季度收入继续下滑 4%;从过往部分药企案例总结,集采后第二年一季度普遍收入会低于前一年第四季度,预计集采带来的收入压力将延续至三季度。

按2021年的营收构成,恒瑞的营收分为抗肿瘤、麻醉、造影、其他这四大板块,其中麻醉和造影2022年上半年显著受到疫情带来的手术量下滑影响。

结合创新药国谈降价、创新竞争加剧、原辅料涨价其他等因素影响,在四季度之前恒瑞医药的财报业绩都不能对公司股价有明显支撑。

那么,支撑恒瑞医药近期反弹的因素到底是什么?市场似乎有一套自己的逻辑。

1、大量管线出现积极进展,进攻如潮

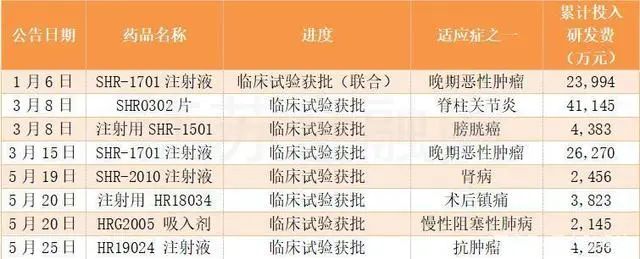

今年上半年,恒瑞迎来了大量的管线进展,其中最核心的是两个创新药的获批,均赶在6月30日前,意味着能够参加年内的医保谈判。同时,海外临床出现进展、多个新管线获批临床等好消息也对整体情绪有正面刺激。

截至2021年底,恒瑞医药已有10款创新药品种实现商业化,2021年中报时公司的创新药业务占比为39.15%,2022年有望提升至50%以上。

2、并不差的商业模式,在国内已立足于不败之地

恒瑞医药创新药业务增长,被仿制药集采的风险所掩盖。

尽管Fast follow、Me too策略被市场诟病,这也不妨碍恒瑞医药在国内保留极大的优势。

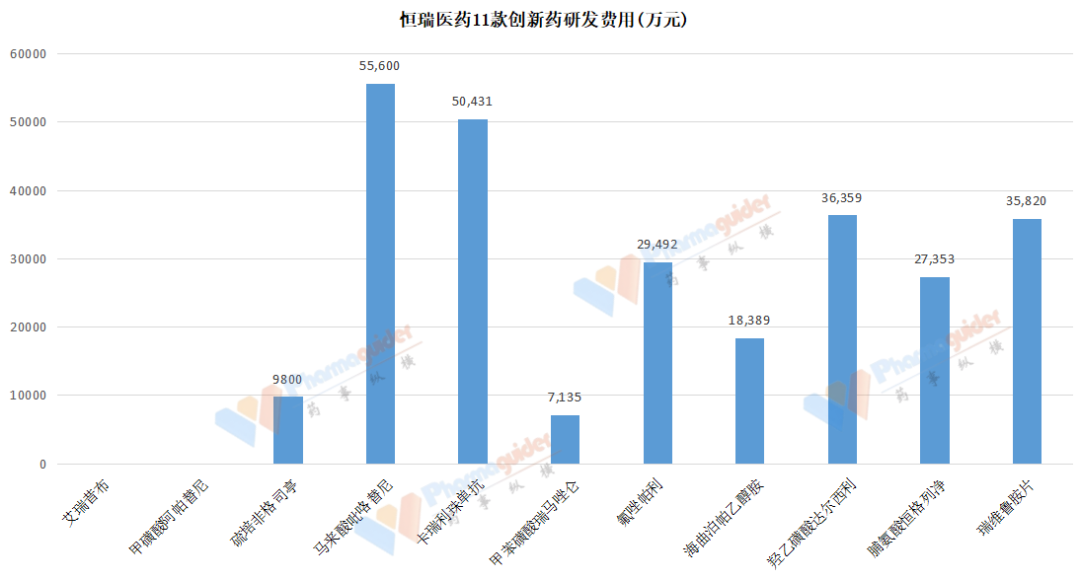

据药事纵横统计,2011年到目恒瑞医药一共有11款创新药获批,其中可查询到的9款研发费用总和为27亿元,平均每款约3亿元;其中,花费最高的是马来酸吡咯替尼片,前期研发投入约为5.56亿元,最低的是注射用甲苯磺酸瑞马唑仑,研发费用投入为7135万元。

这与全球公认同行的创新药“双十定律”有着很大差距,虽然大部分难以出海,但是计算下来仍然是一个不错的商业模式。

那么如果按照恒瑞医药20%的净利率来计算,那么平均每个药物需要累计卖到15亿的销售额才能覆盖研发费用。

以吡咯替尼为例,产品2018年上半年获批上市,2020年吡咯替尼销售额是16个亿;再比如阿帕替尼,产品2014年上市,2020年阿帕替尼销售额是20个亿。

按照以上数据,估算下来的话,那么保守预计前3年回本,剩下的专利期来获得足额的利润。

恒瑞“自己干”的名声远扬,内部还有60多个创新药正在进行临床开发,未来保持足够多的创新药管线进行新老交替,这种稳定的盈利模式仍然在延续。

3、研发费用资本化:助力公司迈开步子

2015—2020年,恒瑞医药的资本化研发投入均为0,这5年公司所发生的研发支出,全部选择了费用化的会计政策。

创新药研发存在高投入、高风险、长周期的特点,研发投入资本化在国内医药研发行业已经形成一种趋势。

例如复星医药2020年研发投入40.03亿元,其中资本化研发投入12.08亿元,研发投入资本化的比重为30.18%,2019、2018年这一数据分别为41.05%、40.98%。2020年贝达药业研发投入资本化的比重为51.12%,海思科为49.32%,沃森生物为44.12%,同时港股白马如君实生物、信达生物也都采取这一会计处理方法。

在决定研发费用资本化之后,恒瑞医药在研发投入层面更不容易被掣肘,步子迈的越来越大。近年来,恒瑞的研发投入占营业收入比例约17%,2021年公司研发费用59.43亿元,占营业收入的比重达到27.3%,创下历史新高。

众所周知,海外的研发人员成本显著高于国内,恒瑞在2021年年报中首次披露海外团队情况:研发团队共计170余人,其中美国团队104人,欧洲团队50人。

恒瑞在变更会计政策选择费用资本化之后,如果保守按照30%-35%的研发费用资本化率的比例计算,至少每年能给公司增添15亿额外研发层面的投入。

4、创新药估值到底了吗?恒瑞BD的尝试

6月23日,中国生物制药1.61亿美元收购美国生科公司F-star引起了市场的热烈反响,纷纷扬言生科行业的“大底”要来临。

美国医药界的并购更迭如火如荼的进行,相反国内生科行业的并购一片宁静,这也充分反馈出以港股18A为首部分生物科技公司的价格并不市场化。

可能目前底部已经走出来了,但却不是完全市场化的底部,未出现标志性大的并购信号可能有两个核心原因:1)部分Biotech内机构的自救性行为;2)部分公司尚未到绝境,定价与Big Pharma心理价位仍有偏差;

二级投融资市场的情况,与恒瑞医药息息相关,这取决于未来公司能不能以物美价廉的价格拿到好的BD项目和投资。

凭借恒瑞国内的销售能力和雄厚的资金实力,只要觉醒了“Big Pharam”的觉悟,就并不算晚。

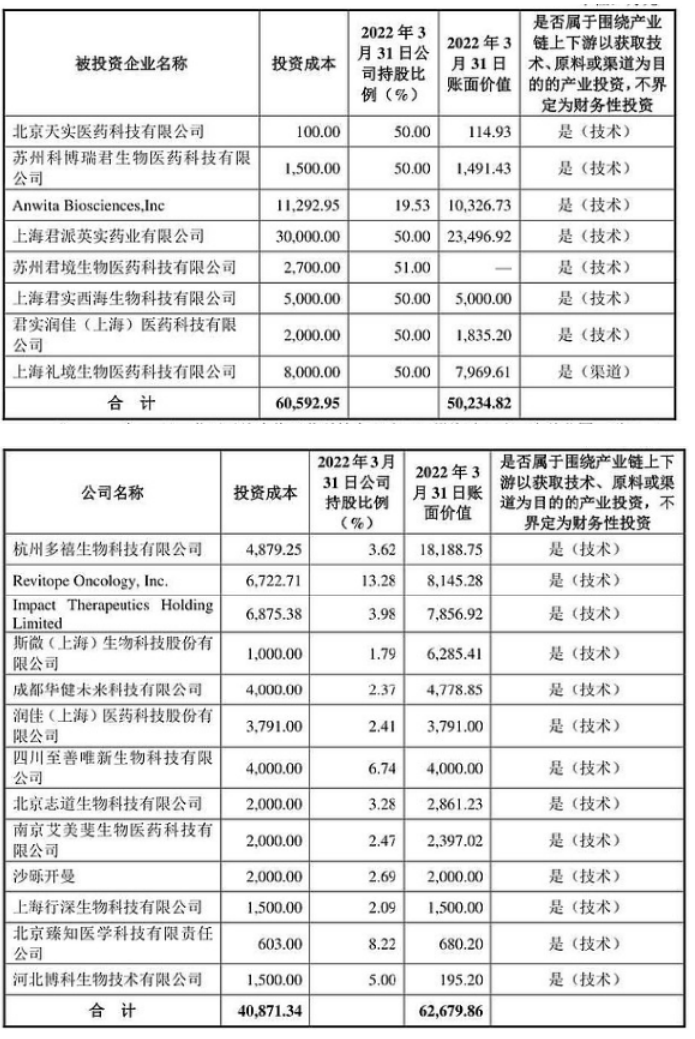

6月7日恒瑞医药出资20亿,设立上海盛迪生物医药私募投资基金合伙企业,构建属于自己的生态圈,这一布局的思路也可以从君实生物的例子中窥见成效或影子。

基于恒瑞自身在肿瘤、麻醉、造影等领域的积累,公司可以像中生、石药一样,向外引进一些先进的技术平台,比如公司自研管线未曾涉及到的细胞治疗、小核酸药物,以补充公司管线的全面性。

(君实生物投资布局)

短期见效的,无疑是引进成熟的管线,进一步丰富后期管线,以快速提升创新药营收占比,消除仿制药带来的影响。

只要“潘多拉盒子”打开,玩法并不少,这就考验恒瑞的投资和BD的能力了,也是成为真正意义上的Big Pharam的必经之路。

结语:现在2600亿的恒瑞医药,短期内很难出现颠覆性的估值逻辑体系变化,估值还是偏高的,但是基于上半年的消息面和基本面的刺激,公司整体的市场情绪面正在修复。从长远来看,公司未来几年内实现业绩翻番仍然有望,但最近或许只是实际意义上的“超跌反弹。

诚然,恒瑞有苏醒的迹象。

但更早醒来的,似乎是各路的机构资金,这些神秘力量或许是一季度新进的“葛女神”们?

版权声明:本网站所有注明来源“医微客”的文字、图片和音视频资料,版权均属于医微客所有,非经授权,任何媒体、网站或个人不得转载,授权转载时须注明来源:”医微客”。本网所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,转载仅作观点分享,版权归原作者所有。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。 本站拥有对此声明的最终解释权。

发表评论

注册或登后即可发表评论

登录注册

全部评论(0)