2022-04-07

撰文 / 曾嘉艺

编辑 / 廖影

“可惜君实生物失去了陈博这个灵魂人物。”一位医药投资人感慨道。

4月1日,君实生物发布2021年财报。根据财报,君实生物2021年营收40.25亿元,同比增长152.36%,但其九成营收都来自技术许可和特许权收入,而核心PD-1产品特瑞普利单抗(拓益)销售额却锐减58.96%,仅为4.12亿元。

作为与恒瑞医药、百济神州、信达生物并肩的“国产创新药四小龙”,君实生物2018年凭借拿下首个国产PD-1抗癌药一举成名,但这款产品的主导研发人员及公司创始人陈博却没亲眼见证这一高光时刻,自2015年3月辞去总经理职位后便逐步退出公司。

科学家出身的陈博,被称为医药圈的传奇,他不仅一手主导了首个国产PD-1诞生的立项、研发,在离开君实生物后,2016年又打造了一家专注自身免疫和肿瘤领域生物医药公司康诺亚,在高瓴等一众资本的助推下,短短四年时间便将其送到港交所上市。

反观没了陈博的君实生物,继PD-1后,还未推出重磅产品,主要药物营收仍旧来自PD-1产品特瑞普利单抗。

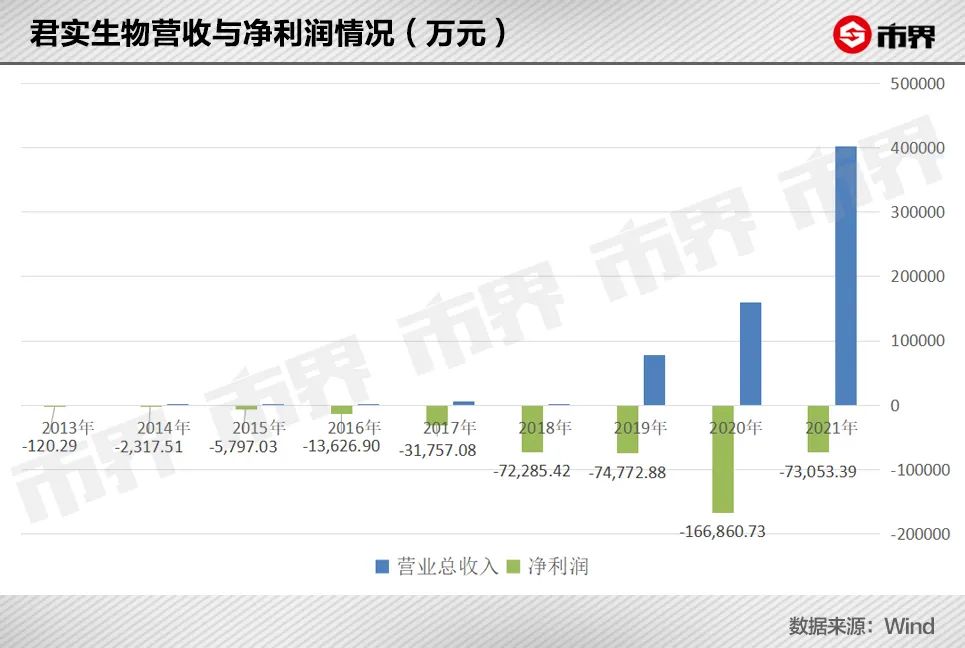

迟迟未能盈利的君实生物仅靠这一款药物的收入自然无法支撑当前超48款产品的研发管线,从2013年至2021年,君实生物累计净亏损达44.05亿元。

对此一位医药投资人很直白地指出:“君实研发没有陈博这样的灵魂人物、执行力也不如信达这样强,在抗体相关领域管线覆盖面这俩不在一个量级上,如果说信达已经从biotech(以科学需求主导)迈进了pharma(以市场主导)的门槛,那么君实还在门槛外。”

作为首个“国产PD-1”王者开局的君实生物,就是与陈博深度绑定的结果。

2014年,是被誉为划时代抗癌神药PD-1里程碑式的一年。

这年12月,药企巨头百时美施贵宝的Opdivo(称为“O药”)获得美国食品药品监督管理局(FDA)批准用于治疗黑色素瘤,成为全球第一个上市的PD-1药品。O药之后,另一个药企巨头默沙东也成功研发出PD-1药品Keytruda(俗称“K药”)。

之所以将其称为“抗癌神药”,是因为它的广泛性。在疗效上,PD-1肿瘤免疫疗法,就像人体内的全能战士,通过调节患者自身的免疫细胞,达到消灭癌细胞的目的。它不像小分子靶向药那样产生耐药性。

既有疗效,又有市场,彼时国内PD-1江湖也正蠢蠢欲动。从PD-1抗体专利递交时间上来说,君实生物是2013年6月26日,百济神州是2013年9月13日,恒瑞医药是2014年11月14日,信达生物是2015年8月10日。

可以看出,君实生物提交的时间甚至比O药获得审批成功的时间还要提前。也就是说,国产PD-1的布局早已开始,而这则要归功于君实生物的创始人陈博。

基于生物制药投入大、周期长、风险高的行业属性,“科学家与投资人”的管理组合成为行业“标配”。陈博则担当着被称为“金手指”的科学家角色。

出生于1974年的陈博,在成都读完高中后,凭借优秀的成绩考入武汉大学生物系。2003年毕业于美国爱因斯坦医学院,并取得医学博士学位。历任复旦大学教授、礼来公司研究员、干细胞治疗生物药物公司资深研究员。

说陈博是一个“科研大牛”一点都不为过,在参与创办君实生物之前,其在2011年成立了武汉华鑫康源生物医药有限公司,成功研发出了一款可预防或治疗系统性红斑狼疮的抗体药物,随后通过专利转让,赚到了创业的第一桶金1300万元。

2012年12月,以陈博为核心团队的一众人又创办了君实生物,同时又拉来了善于资本运作的熊俊父子。虽然曾有人质疑过熊俊父子“是一对没有任何生物学科背景的父子。”

但不可否认的是,做创新药,最需要的就是“钱”。在资本的运作下,君实生物自2015年以来相继登陆新三板、A股、港股,累计获得融资额近100亿元。

2018年12月,君实生物首个商业化产品拓益(商品名)在国内获批上市,成为首款国产PD-1。

(图片来源:君实生物财报)

但这一“首发”优势并未持续多久,PD-1市场的爆发速度,远超乎预期。

2018年底至2019年,除君实生物外,信达生物的达伯舒、恒瑞医药的艾立妥、百济神州的百泽安相继获批上市。

自此国产PD-1四小龙正式进入商业化的同一起跑线。但谁也没想到“医保目录谈判”成为了拉开各家差距的“程咬金”。2019年,信达生物以“唯一”的PD-1玩家身份进入医保目录,不仅将原来几十万元的医药费用拉低进入“十万元俱乐部”,也借此实现了后来者居上。

从市场份额来看,恒瑞医药的艾立妥和信达生物的达伯舒牢牢占据国产PD-1市场份额的大半江山。而君实生物的拓益占比为12.9%。

适应症拓展是 PD-1 单抗销售以及商业化空间的重要驱动因素。但为君实生物拿下PD-1“入场券”的灵魂人物的陈博在2015年便开始逐步退出君实生物,先是辞去执行董事、总经理一职,2017年又辞任首席科学家,最后于2018年12月君实生物登陆港交所之前正式退出。

对于陈博的离开,君实生物给出的解释则是:“陈博认为自身更适合初创企业的经营管理,因而退出公司并自主创业。”

但实际上,不管是多么梦幻的团队组合,多么惊人的历史成绩,终究逃不过市场真正的“考验”。

单就PD-1药品来说,挑战一直在变,尤其是还有很多不断涌入的新玩家。

百济神州中国区总经理兼总裁CEO吴晓滨曾称该产品主要竞争不是价格,是产能。但在国产四款PD-1进入医保后,市场格局大变。

2020年,国产四小龙的PD-1产品均被纳入医保目录,除信达生物外,其余三种国产PD-1单抗经医保谈判后平均降价幅度超过85%,君实生物的特瑞普利更是创造单价“最低”记录,降价至906.08元/支,卡瑞利珠降至2928元/支,普雷利珠降至2180元/支。

本来充满商业想象力的明星产品,大幅降价后逊色不少。有行业人士调侃,直接千亿规模变百亿。

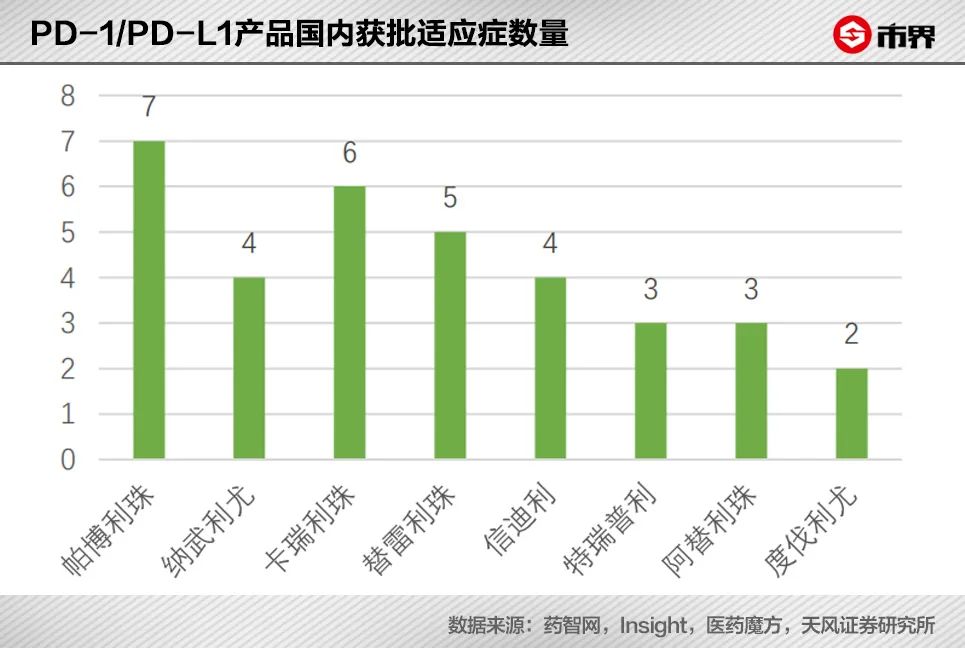

对于先入场的PD-1而言,扩大适应症的范围则是换取利润空间的不二选择,适应症可视作细分癌症,适应症获批越多代表药品覆盖的患者群体越多。简单来说PD-1的适应症有多少,市场便有多大。

某外企医学经理曹博表示:“K药在美国获批的适应症超过20个了。”这带来的收入也是源源不断。2021年百时美施贵宝的“O药”和默沙东的“K药”全球销售额分别高达75.23亿美元和171.86亿美元。

国内,恒瑞医药则在适应症拓展上领先一步,凭借手握肺癌、肝癌、食管癌以及经典型霍奇金淋巴瘤四大重要适应症,2020年的PD-1产品销售额达48.9亿元,位列第一。

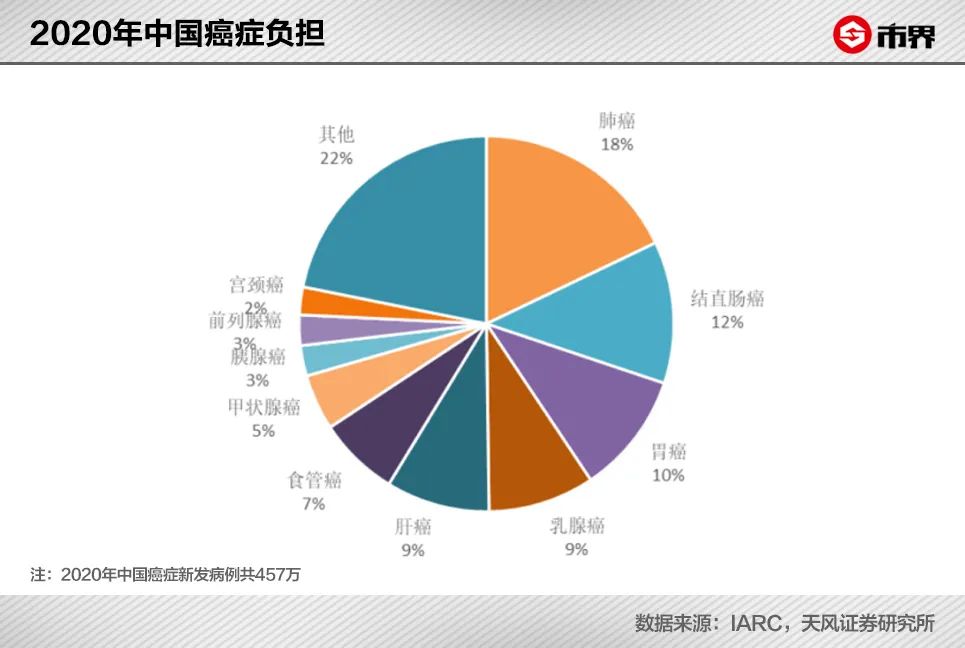

肺癌是中国第一大癌症,WHO国际癌症研究机构发布的全球癌症负担数据显示,2020年中国肺癌新发病例数为82万人,占所有癌症新发病例数的18%。

而君实生物奉行的是“小适应症到大适应症”的战略,其PD-1产品拓益目前在国内获批的3项适应症包括二线治疗黑色素瘤、三线治疗鼻咽癌和二线治疗尿路上皮癌。

但黑色素瘤和鼻咽癌并非“大癌种”。根据光大证券研报,中国皮肤黑色素瘤2020年新发人数仅为7714人,年发病增长率约为3%-5%;而鼻咽癌作为一种发生于鼻咽部粘膜上皮的恶性肿瘤,根据GCO统计,2020年中国鼻咽癌新发人数6.2万人。

对于君实生物来说,目前其适应症的获批种类低于恒瑞医药、百济神州、信达生物,后三家获批适应症分别有6个、5个和4个。

为了拓展PD-1适应症,君实生物很舍得在研发上投入。2021年,君实生物的研发费用较2020年的17.78亿元增加至20.69亿元,在整体营收中占比达51%。

当前,君实生物真正赚钱的药物还是只有一款PD-1的特瑞普利单抗,但从2021年的PD-1销售额来看,君实生物已经“掉队”了。

在进入医保大幅降价后,各家PD-1产品的销售额开始出现严重分化。信达生物的PD-1产品达伯舒2021年上半年收入大幅增长101%,至18.54亿元;百济神州的PD-1产品销售额同比2020年增长56%,约16.21亿元。

君实生物的PD-1特瑞普利单抗的销售额却锐减近六成,较2020年的10.03亿元减少至4.12亿元。

对此君实生物也承认:“2021年是公司商业化团队较为动荡的一年。”公开信息显示,自2021年至今的15个月内,段鑫、钱巍、褚楠这三位负责PD-1商业化的君实高管相继离职。

对此,医药投资人士表示:“商业化能力是0到1的差距,这个坎不是谁都能迈的过去,而且也只有在特殊环境条件下才有可能。”

构成君实生物2021年40亿元营收的除了抗肿瘤药物外,剩下90%的营收都来自技术许可和特许权收入,2021年共取得技术许可和特许权使用收入33.41亿。

这笔技术授权收入主要来自“出海产品”埃特司韦单抗,不过它并非是君实生物独家研发产品,这是一款单克隆中和抗体,由君实生物和中科院微生物所共同开发,治疗和预防新冠肺炎。

君实生物通过将这款药授权给药企礼来,2021年获得了高达23.65亿元的技术许可及特许权收入。但值得注意的是,由于对奥密克戎变异株无效,美国曾终止该中和抗体的分发,最终又恢复了。

在2021年的财报中,君实生物并未披露这款产品在海外具体的销售金额。

目前,君实生物又将重点放在了新冠口服药VV116上。

这款新冠口服特效药是由中国科学院上海药物研究所、中国科学院武汉病毒研究所、中国科学院新疆理化技术研究所、中国科学院中亚药物研发中心/中乌医药科技城、旺山旺水和君实生物共同研发。目前已进入临床三期。

如果成功,或许能成为君实生物一个有力的利润增长点。

对于一家创新药企来说,公司价值是研发驱动的,市值高不高,是看未来管线的品种。

离开君实生物的陈博,不仅在短短4年时间又做出了一家上市公司康诺亚,公司研发管线包括胃癌等肿瘤药物和自身免疫领域,9个品种其中5个处于临床。

进展最快的核心产品是针对过敏性疾病的白介素4受体亚基(IL-4Rα)抑制剂CM310,将于2022年启动III期临床试验,并有望于2023年提交新药上市申请(NDA)。

而君实生物除了PD-1傍身外,迟迟未能推出重磅产品,如今核心产品PD-1特瑞普利单抗销售额也出现大幅下滑,太需要一个新的故事了。

(除单独标注来源外,以上图片来自视觉中国)

百度浏览 来源 : 市界 (ID:ishijie2018)

版权声明:本网站所有注明来源“医微客”的文字、图片和音视频资料,版权均属于医微客所有,非经授权,任何媒体、网站或个人不得转载,授权转载时须注明来源:”医微客”。本网所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,转载仅作观点分享,版权归原作者所有。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。 本站拥有对此声明的最终解释权。

发表评论

注册或登后即可发表评论

登录注册

全部评论(0)