2023-01-16 来源 : 医药笔记 ,作者Armstrong

为期四天的JPM2023大会已经结束,400多家医疗行业的企业在会上作了报告,笔者查阅了400+家参会企业的报告文件,择其要者记录。

跨国药企

1.安进

Generative Biology平台助推研发效率大幅提高,通过与LCB、Synaffix合作开始在ADC进行布局,加码基因组学布局,靶点评估提高成功概率。

2022年在慢病领域表现亮眼,Lp(a)三期疗效经验,GIPR抗体融合GLP-1新药AMG 133初步临床数据优异,减重效果很好。此外,280亿美元收购Horizon,获得IGF-1R抗体,以及其他自免管线等。

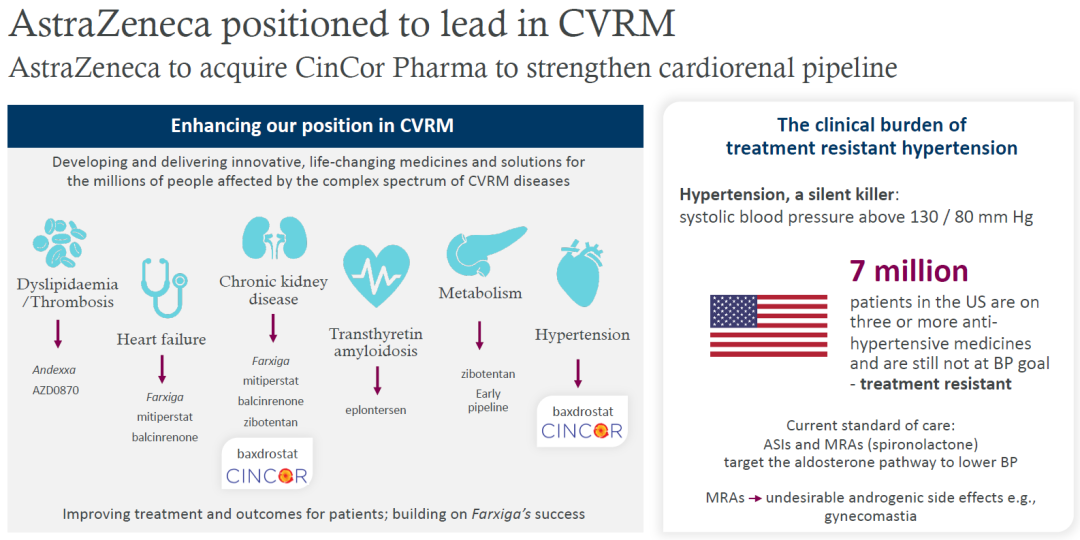

2.阿斯利康

18亿美元收购Cincor,加强CVRM(心脑血管、肾脏及代谢疾病)布局。

第一三共合作的ADC管线临床全力推进,扩展适应症范围,后续储备管线B7-H4 ADC、CD3/CD20双抗、PD-1/CTLA-4双抗、PCSK9寡核苷酸、D因子抑制剂、C5mini-body等等。

3.辉瑞

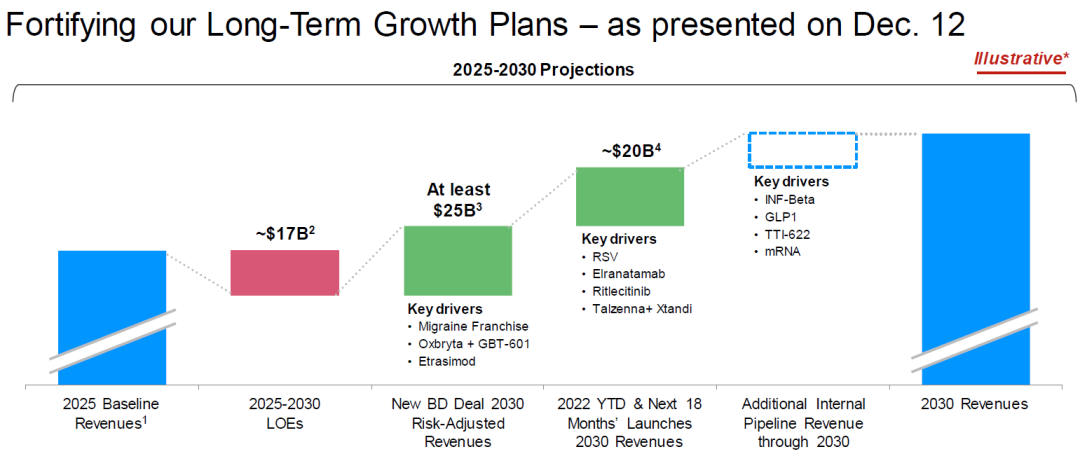

2025-2030年将有170亿美元重磅药专利到期,包括阿哌沙班、依布替尼、托法替布、恩杂鲁胺等,后续管线将填补这一影响。

潜在的重磅产品包括今年将获批的RSV疫苗、流感mRNA疫苗、JAK抑制剂治疗斑秃等。

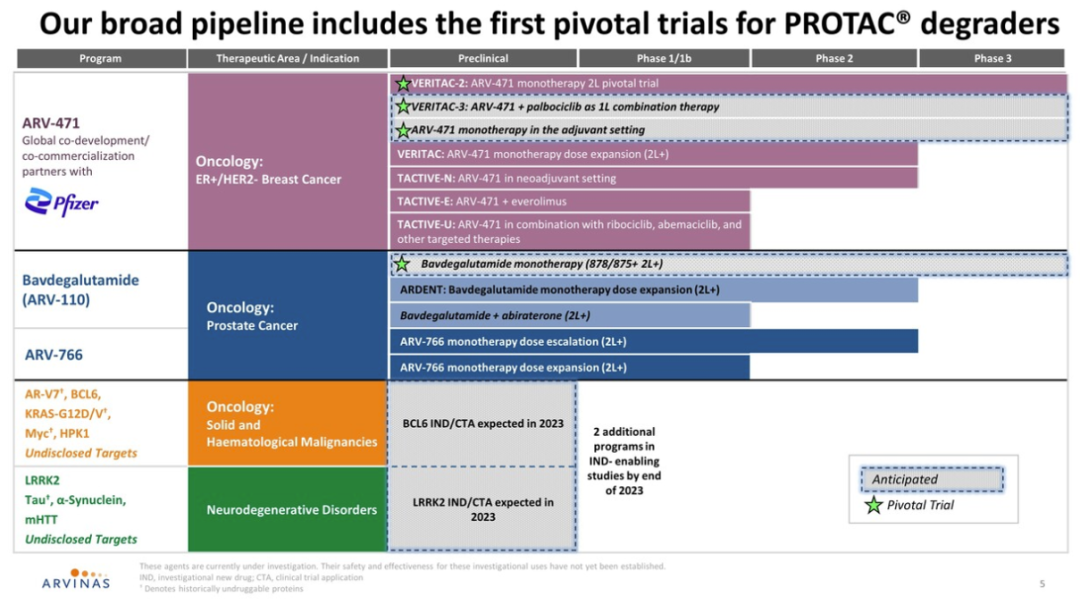

2030年后上市的潜在重磅产品有口服GLP-1激动剂、带状疱疹mRNA疫苗、莱姆病疫苗、PROTAC产品ARV-471等。

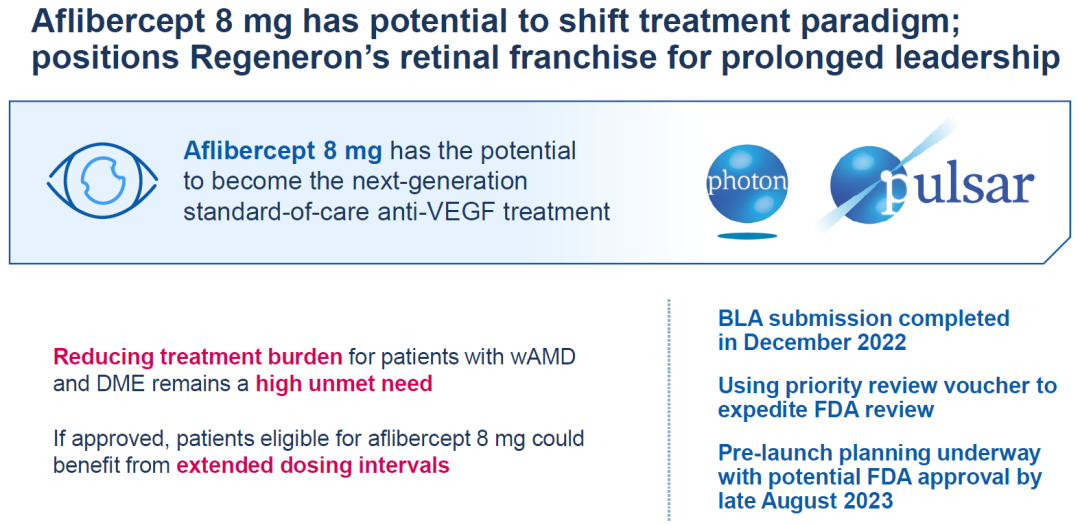

4.再生元

核心产品Eylea专利快要到期,但8mg版已经递交上市申请,延长给药周期到3个月或4个月一次。

新一代广谱新冠中和抗体,对BQ.1和XBB都有效,预计2023年启动临床,补充监管讨论。

基于功能基因组学的新靶点发现,成为后续研发的一个重点,并灵活采用siRNA、基因编辑或基因治疗的药物形式。

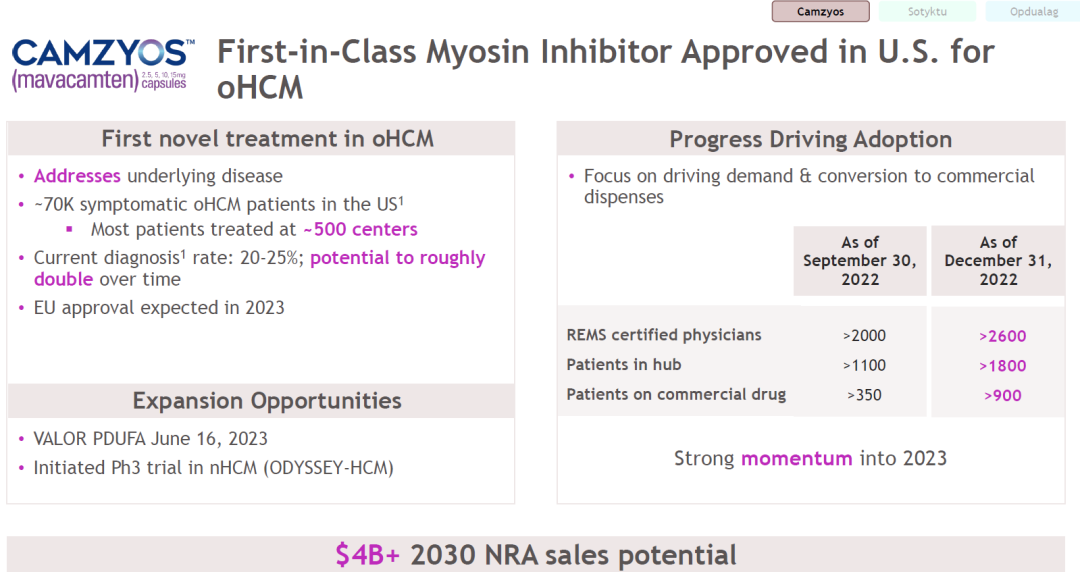

5.百时美施贵宝

百时美施贵宝的核心上市产品和中后期管线如下。

阿哌沙班专利到期不远,Camzyos(首个Myosin抑制剂)、KRAS G12C抑制剂Sotyktu、PD-1+LAG-3复方制剂Opdualag预计2030年销售额都将超过40亿美元。

6.拜耳

拜耳的研发管线仍以小分子为主,但也在尝试布局新药物形式,包括干细胞、AAV基因治疗、蛋白降解剂等。

7.武田

炎症性肠病领域,Entyvio 2022年销售额54亿美元,预计峰值达到75-90亿美元。TL1A抗体已有两个2期临床成功,未来或成为新一代的IBD霸主。

过去半年多取得诸多进展,登革热疫苗获批,TAK-755计划递交上市申请、TAK-999启动三期临床。

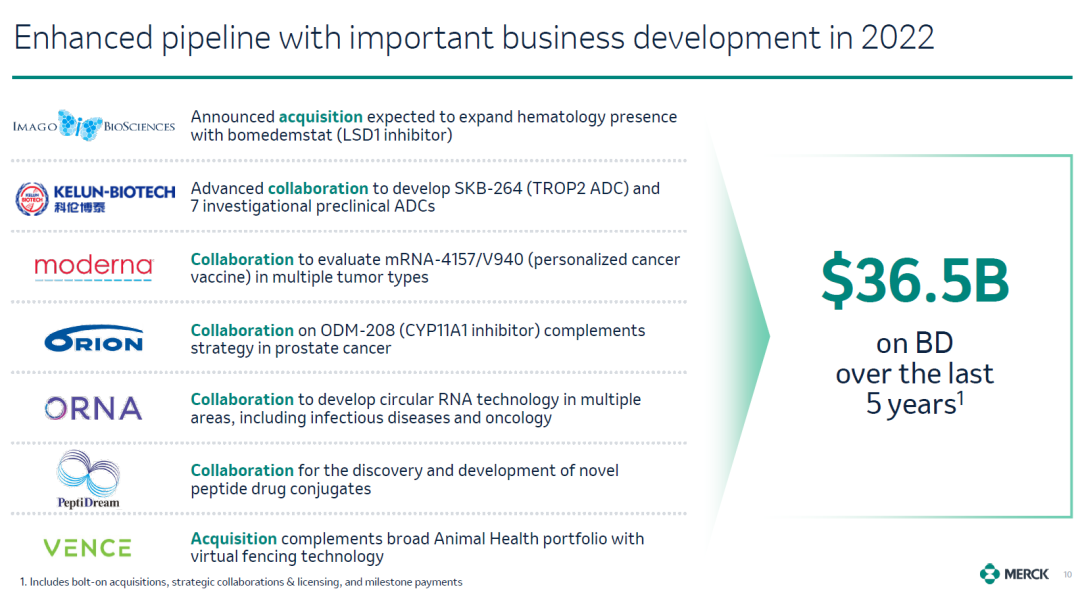

8.默沙东

核心产品Keytruda、宫颈癌疫苗等强势增长,助推业绩快速提升。

2022年进行不少重要合作,包括Orna合作开发环状RNA、与Moderna合作的肿瘤新抗原疫苗2b临床成功,从科伦博泰引进Trop2 ADC和另外7款临床前ADC新药、PeptiDream合作开发新型多肽药物等。

9.葛兰素史克

葛兰素史克聚焦4个领域,感染、HIV、免疫/呼吸、肿瘤,其中肿瘤进展不算顺利,BCMA ADC已经退市。感染领域依旧是GSK的优势领域,带状疱疹疫苗垄断市场,RSV疫苗预计今年上半年获批上市,效果优于辉瑞的RSV疫苗。后续管线还有肺炎24价疫苗(33亿美元收购Affinivax获得)、流感mRNA疫苗等。

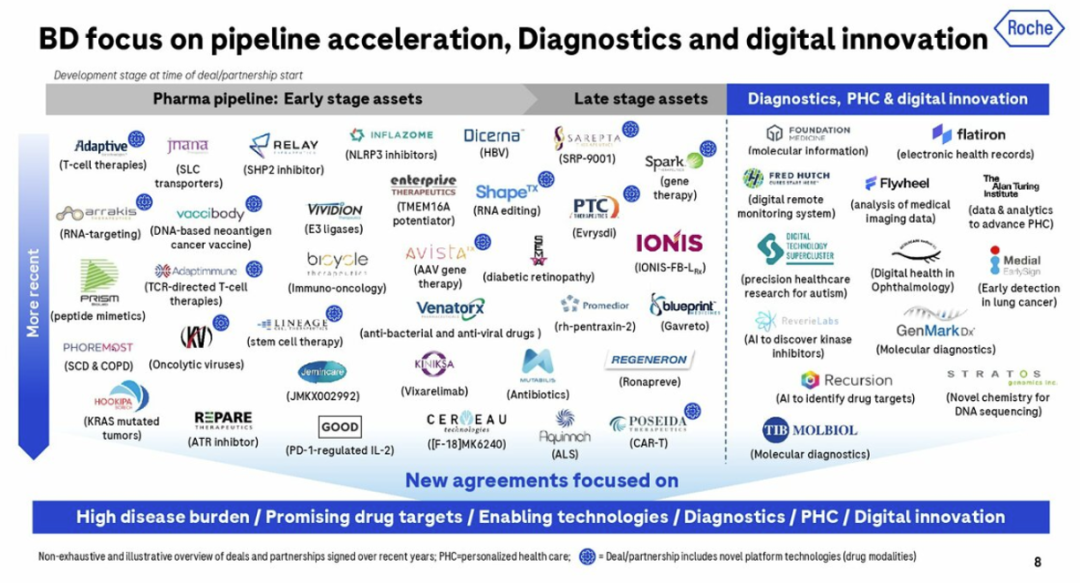

10.罗氏

通过BD合作,扩充新药管线。

三驾马车专利到期后,后续创新药弥补了这一空白,2015年后上市的新药贡献了42%的销售额,包括FIX/FX双抗、新型CD20抗体Ocrevus、PD-L1抗体等。

6年间,罗氏的重磅炸弹库已经发生了巨大变化,数量从8个变成16个,结构也发生了很大变化。

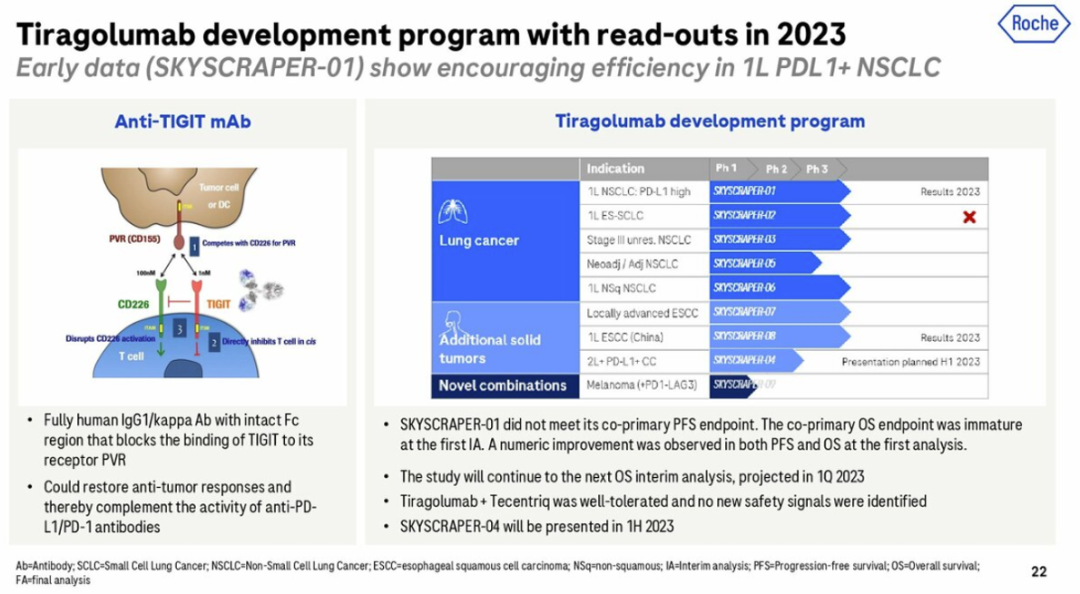

TIGIT抗体继续推进,虽然没有达到PFS终点,但仍将继续进行以观察OS终点。

新药物形式的布局可谓不遗余力,包括基因治疗、siRNA、干细胞、溶瘤病毒、环肽、新抗原疫苗(BioNtech、Vaccibody等)、模块化CAR-T等。

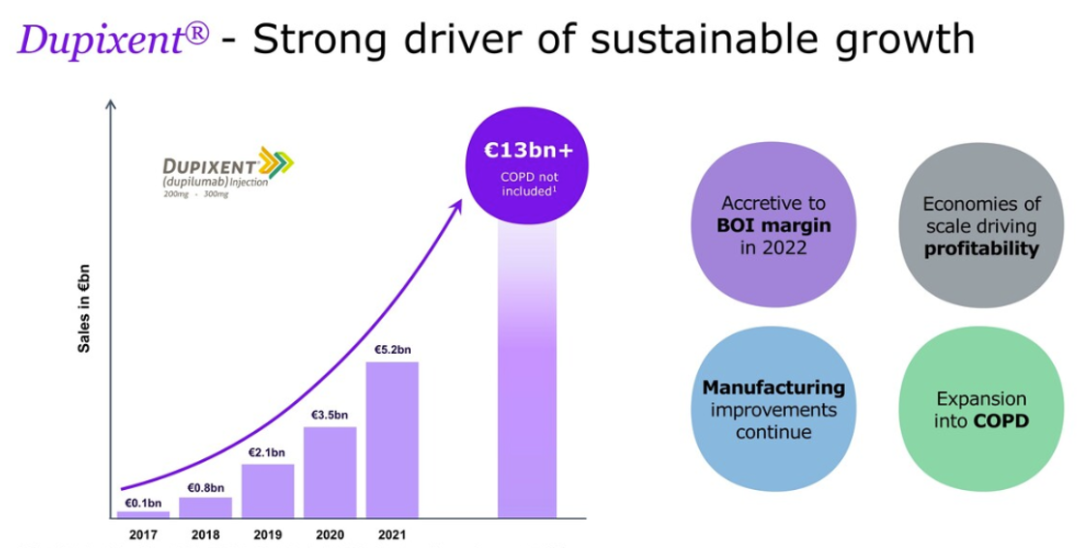

11.赛诺菲

JPM的报告主题只有一个,Dupixent。赛诺菲预计今年销售额预计达到100亿美元,峰值将超过130亿美元(不包括COPD适应)。

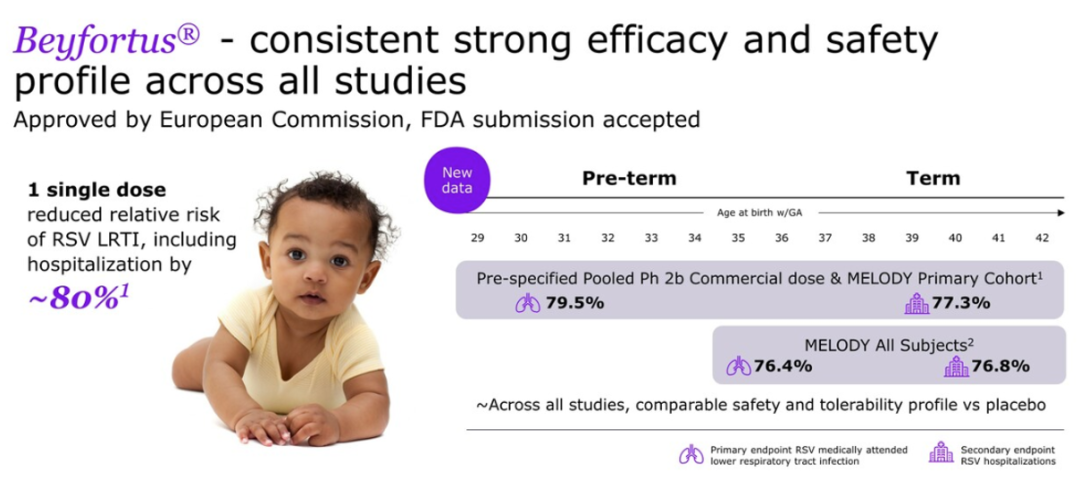

新一代RSV中和抗体获批,又一个重磅炸弹。

12.艾伯维

艾伯维的布局更加多样化,增长动力来自于自免、肿瘤、神经、医美、眼科等。

药王Humira专利到期后开始进入下行周期,IL-23抗体Skyrizi和JAK抑制剂Rinvoq将填补其空间,预计2027年两者的销售额合计将超过Humira的峰值。

13.德国默克

德国默克是生命科学、医药、电子三轮驱动,医药部分正在扩大布局。PD-L1抗体已经上市,后续管线还包括BTK抑制剂、IAP抑制剂等。默克也在布局新型ADC,如与Mersana的合作等。

14.吉利德

通过丙肝药物积累的数百亿美元现金,基本全撒在了肿瘤药的并购布局上,如今研发管线一多半都是抗肿瘤药物。

2022年肿瘤药销售额超过20亿美元,客观来说并购的效果不太理想。

15.诺华

过去5年,诺华进行了重大战略调整,包括分拆眼科Alcon、从罗氏退股,仿药龙头Sandoz也计划进行分拆,成为一家100%的创新药企业。

聚焦5个核心领域,心血管、免疫、神经、实体瘤、血液瘤,并不断开发创新迭代管线。

大力布局创新药物形式,包括基因治疗、细胞治疗、核酸药物、核药等,到2030年,大分子和新药物形式的比例将超过小分子。

诺华已经建立起全球领先的核药平台。

除上述跨国药企外,其他具备一定规模的药企,择其要者记录。

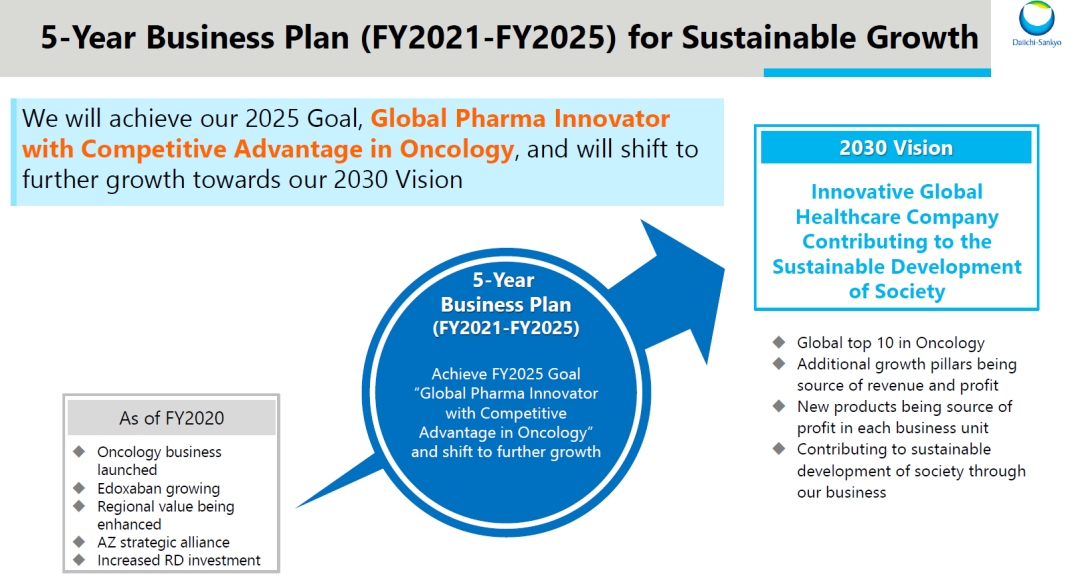

第一三共携手阿斯利康,DS-8201引领DXd-ADC系列在肿瘤领域一路高歌,后续继续布局心底阿斯ADC和新概念ADC药物等。第一三共的新冠mRNA疫苗三期临床已经成功,mRNA技术平台日渐成熟。

第一三共的目标是在2030年成为全球肿瘤药领域排名前10的企业。

Apellis很快迎来C3环肽在GA适应症的PDUFA日期,对于补体药物扩展到常见病意义重大。

Argenx的Fc突变体Vyvgart市场潜力极大,2022年首年上市销售额4亿美元,再鼎医药引进中国权益。

Incyte在6年内销售额从10亿美元上涨到超过30亿美元。

Jazz的主要收入来自嗜睡症药物羟基丁酸钠,2022年销售额36亿美元,目标在2025年销售额实现50亿美元销售额,新产品贡献60%收入。

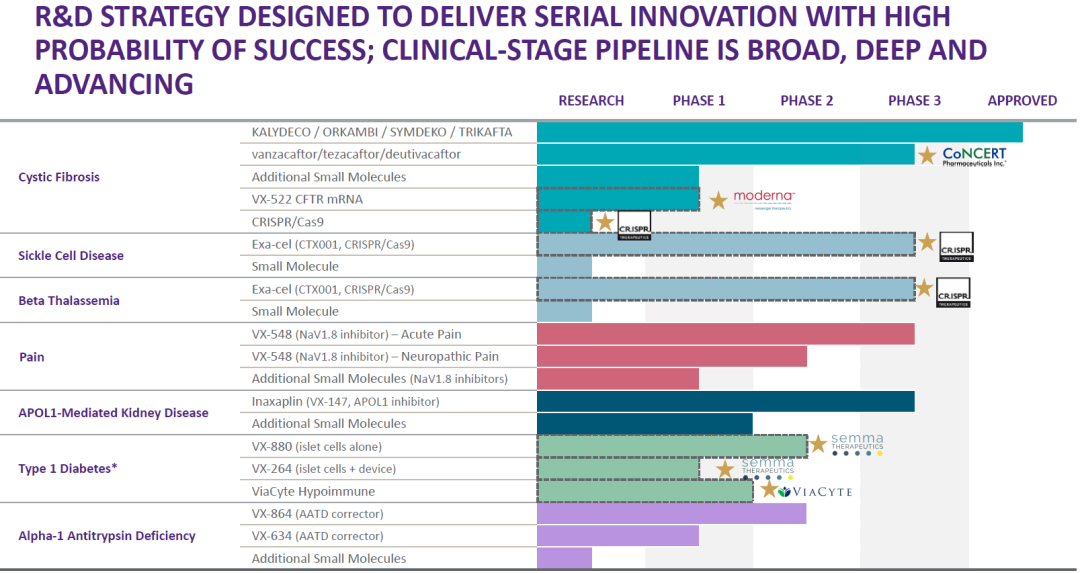

Vertex是囊性纤维化领域的领导者,2021年收入76亿美元,目前账面现金100亿美元,每个季度净利润超过20亿美元,妥妥的摇钱树。不过,Vertex也在布局其他疾病领域,包括肾病、一型糖尿病、疼痛等。

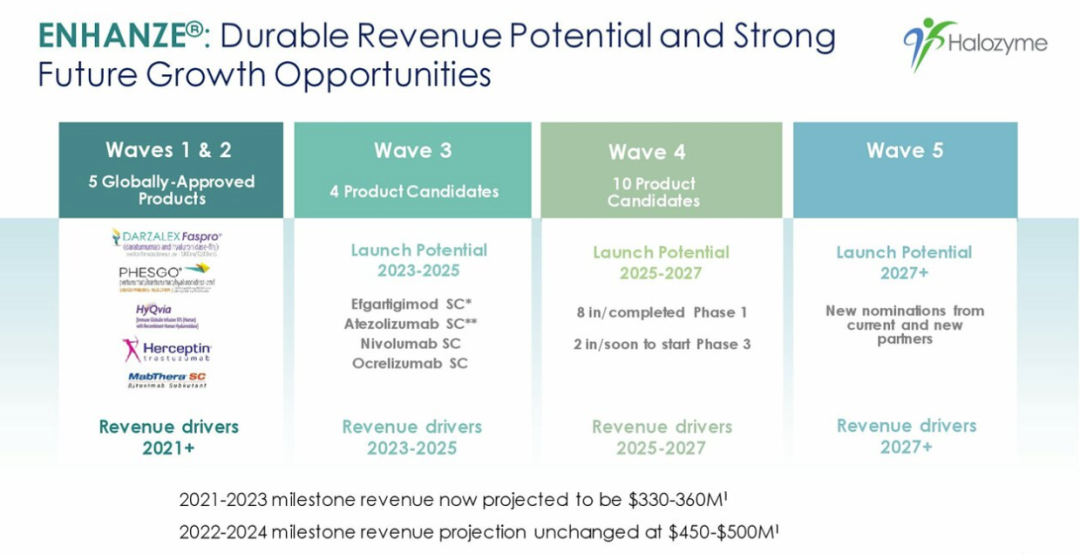

Halozyme主要做抗体皮下注射技术,通过透明质酸酶实现增加皮下注射体积。该技术得到了多个重磅抗体药的注射改皮下,包括强生CD38、罗氏HER2、CD20等,后续还有Argenx的Efgartigimod、罗氏的PD-L1、BMS的Opdico、罗氏的Ocrevus等。

Genmab最早源于Medarex,全人源抗体技术平台,后来又建立了Duobody、HexaBody等技术平台。

Genmab研发了不少重磅抗体药,包括强生的CD38抗体、BCMA/CD3双抗,Horizon的IGF-1R抗体等,如今首个自主管线TF ADC也已经上市。

CD3/CD20双抗已经递交上市申请,并获得FDA优先审评。

中国声音

百济神州预计2023年申报4个新分子IND,2024年以后每年申报10个新分子IND。储备管线中,小分子和抗体有超过20个新分子,7个CDAC,10个以上ADC,10个以上双抗多抗,另外还有细胞因子前药、mRNA疗法、CAR-NK等在研新药物形式。

信达生物预计在4-5年内营业收入达到200亿元。IBI362二期临床疗效很好,糖尿病和减重适应症都进入三期临床,市场潜力巨大。

再鼎医药靠License-in模式起家,近几年也开始建立内部研发体系,开发了IL-17外用抗体等差异化的研发管线。引进产品中不乏重磅品种,肿瘤电场疗法刚刚在一线NSCLC成功,Efgartigimog国外上市后放量迅速等等。再鼎医药预计2023年实现商业可盈利,即销售收入超过产品成本和销售费用。

康方生物合作伙伴Summit计划2023-2024年独自或与康方生物合作启动Ivonescimab的三期临床。

德琪医药围绕靶向治疗和免疫治疗多通路建立起丰富、互补的研发管线,预计2025年成为有多个产品的Biopharma。

金斯瑞2021年收入5亿美元,旗下蓬勃生物聚焦CDMO、传奇生物聚焦细胞疗法。

君实生物介绍了VV116的总体情况,量两项三期临床仍在进行中。

君实介绍了后续核心管线BTLA、TIGIT、PVRIG、CD93等,也介绍了新药物形式的布局。降血脂的siRNA药物JS401预计2023年申报IND,为国内该靶点首个,因此不是PCSK9。君实生物已经申请了PCSK9 siRNA、ANGPTL3 siRNA的专利。

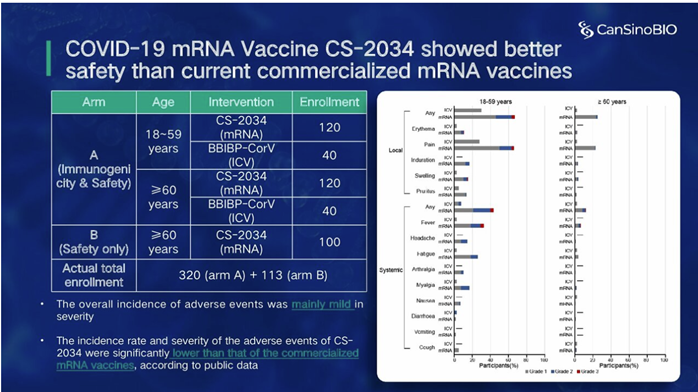

康希诺已有多款产品上市,同时重点介绍了新冠管线,其中新冠mRNA疫苗安全性显著优于已上市的mRNA疫苗。

诺诚健华科创板上市募集29亿元,账上现金接近百亿元,未来一年将迎来多个milestone。

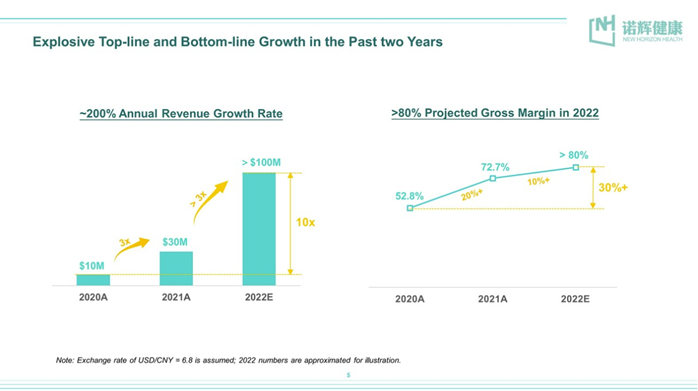

诺辉健康2022年收入超过1亿美元,规模效应产生后毛利率大幅上涨,超过80%,2022年将实现盈利。

荣昌生物的研发有3个支柱,分别为抗体/融合蛋白、双抗、ADC。与Seagen达成26亿美元合作,HER2 ADC填补了后者的管线空白,也达标ADC龙头带荣昌RC48的认可。

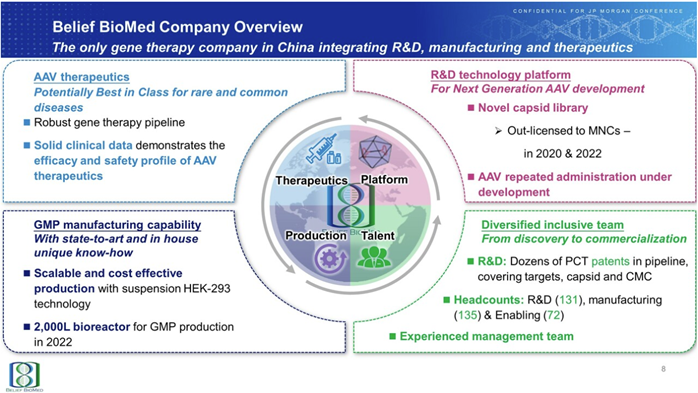

信念医药的国内AAV基因治疗的龙头公司,B型血友病进疗法已经获得突破疗法认证。信念医药已经建立起2000L生产体系,新型AAVcapsid库授权给MNC获得认可,探索AAV重复注射的可行性。

亚盛药业奥雷巴替尼上市后放量迅速,适用范围可以覆盖中国80%以上的CML市场。APG-2575+BTK、+CD20,取得优异临床数据,有望成为BIC。还介绍了后续管线的具体情况。

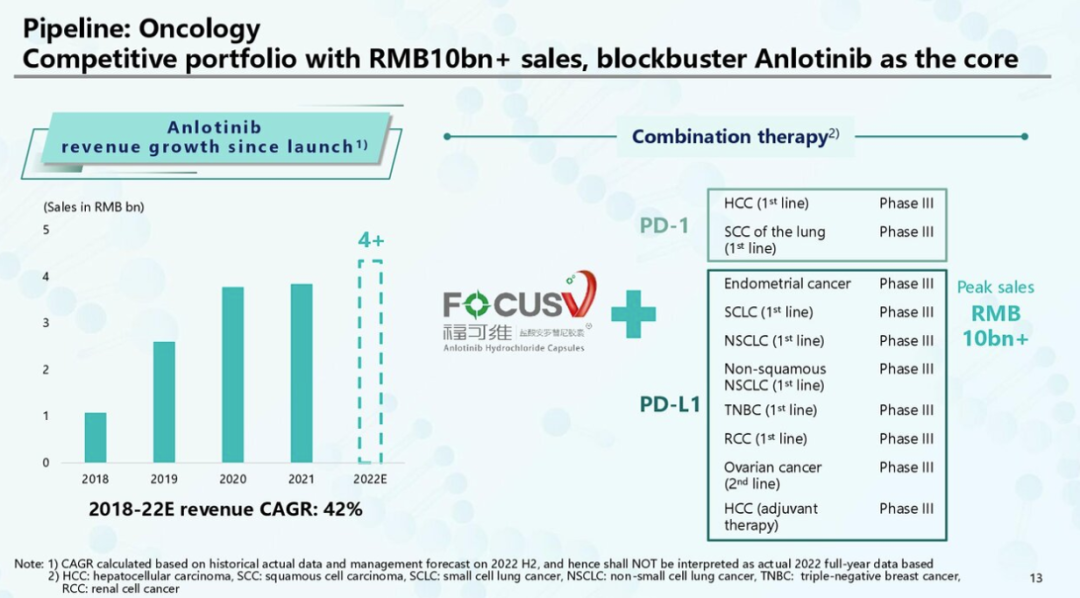

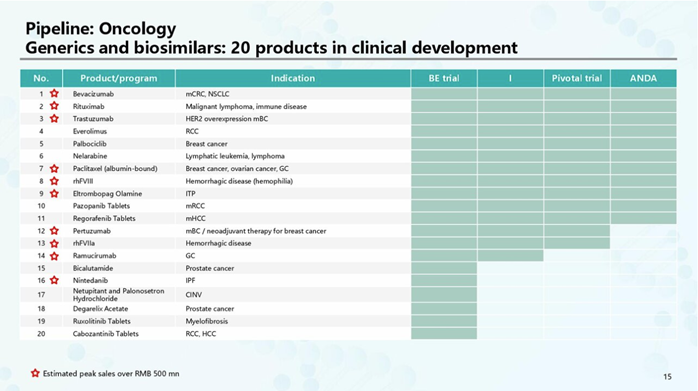

中生制药积极转型创新药,预计到2030年上市40款创新药,销售收入占比达到60%。安罗替尼2022年销售额超过40亿元,预计峰值超过100亿元。

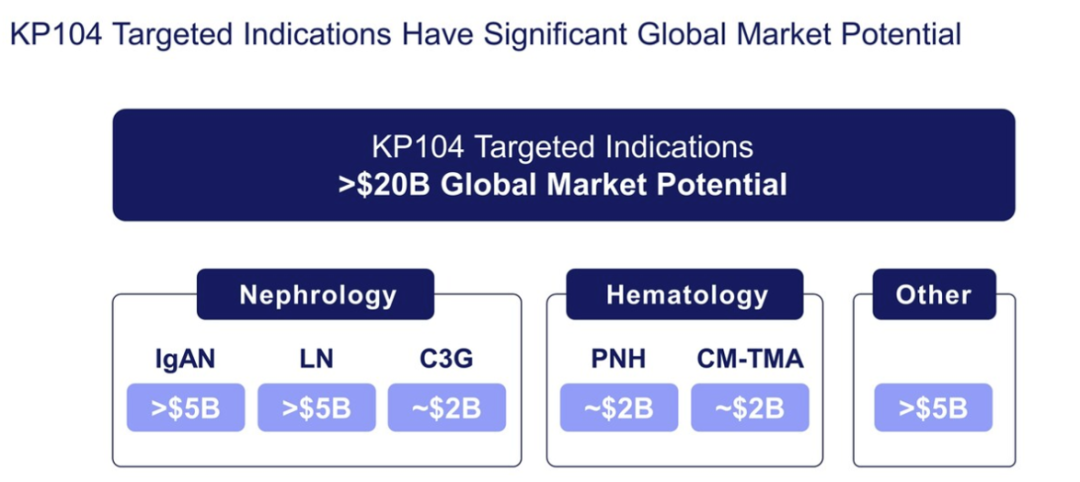

科越医药首发管线KP104为C5抗体融合CFH,同时阻断补体经典途径和旁路途径。

传奇生物手握8亿美元现金,建立起CAR-T、CAR-NK、CAR-γδT三个技术凭条,后两个为异体通用。后续管线包括实体瘤CAR-T疗法等。

英矽智能为国内AI领域头部公司,已经建立起多样化的研发管线。已经建立广泛的外部合作,典型的案例包括复星医药、赛诺菲等的合作。

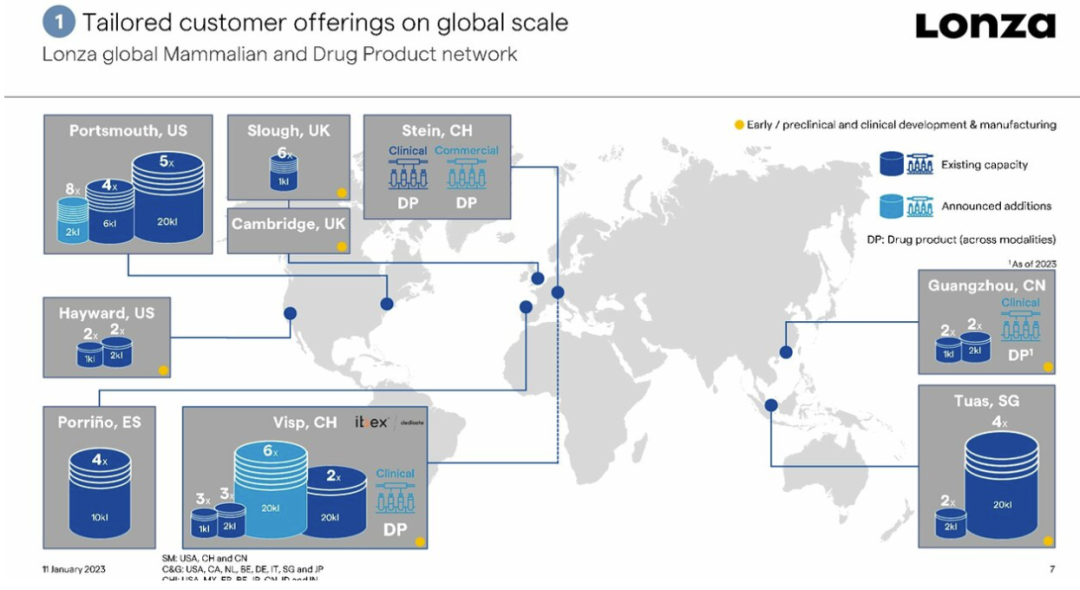

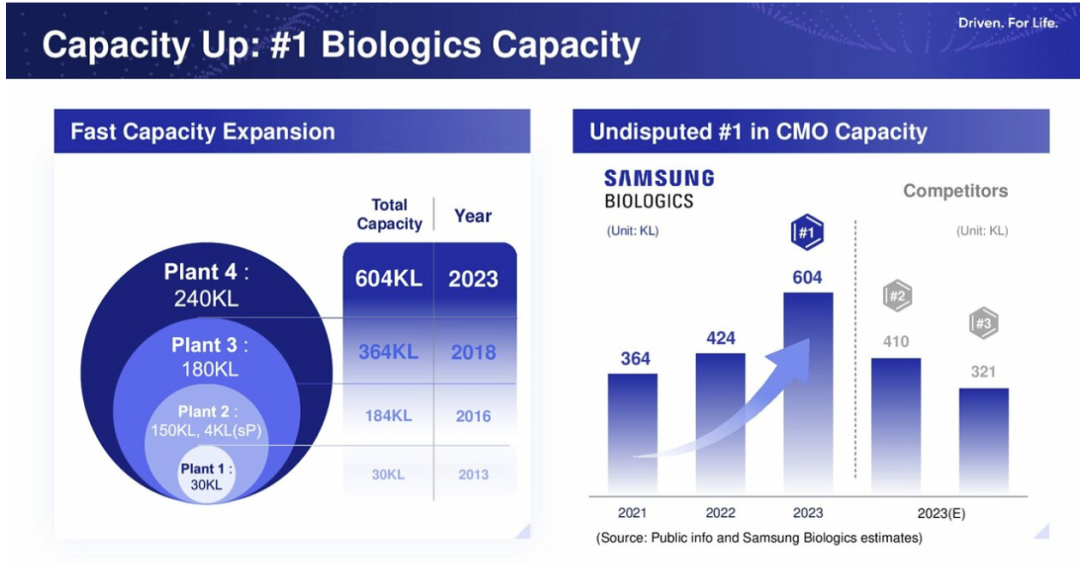

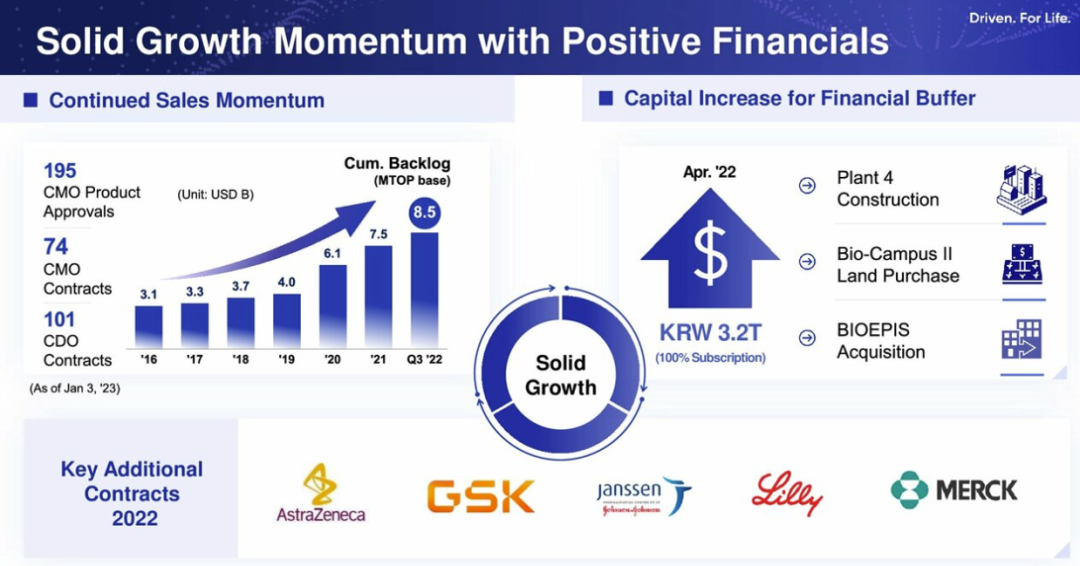

CDMO:龙沙、药明生物、三星生物、协和麒麟

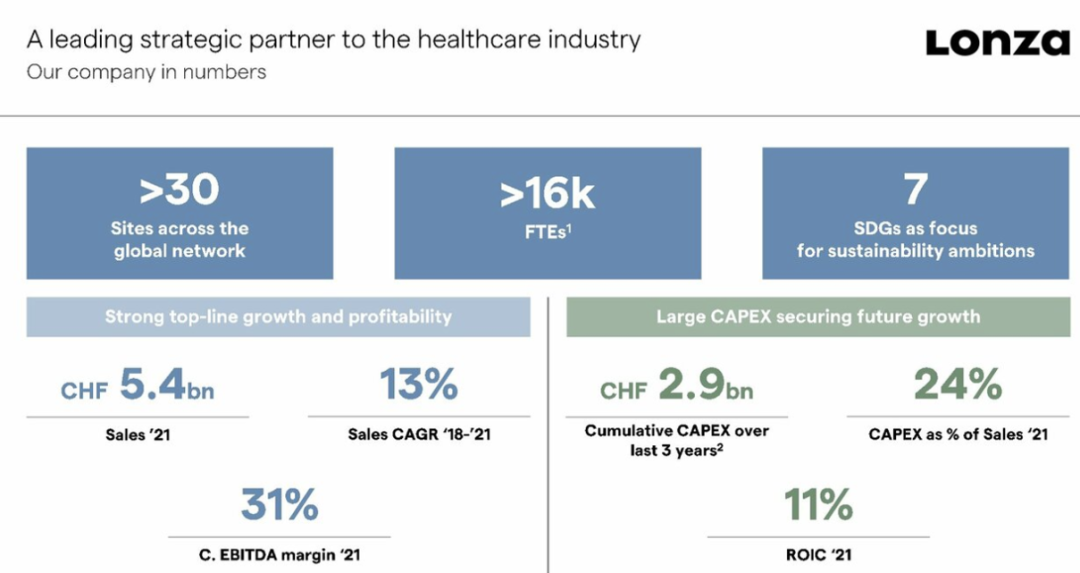

Lonza为全球CDMO的龙头,2021年收入58亿美元,覆盖小分子、大分子、细胞基因治疗等多个领域。

三星生物2022年前三季度收入16.4亿美元,全年将超过20亿美元。三星生物同样覆盖多种药物形式,包括双抗、ADC、mRNA等。2022年新增重点客户包括默沙东、礼来、GSK、强生、阿斯利康等。三生产能扩张迅速,2023年产能60.4万升,受此排名全球第一。

协和发酵麒麟2022年CDMO收入为13亿美元,预计2030年达到40亿美元。

药明生物2022年收入152亿元人民币,增速一直处于头部CDMO企业中最快。

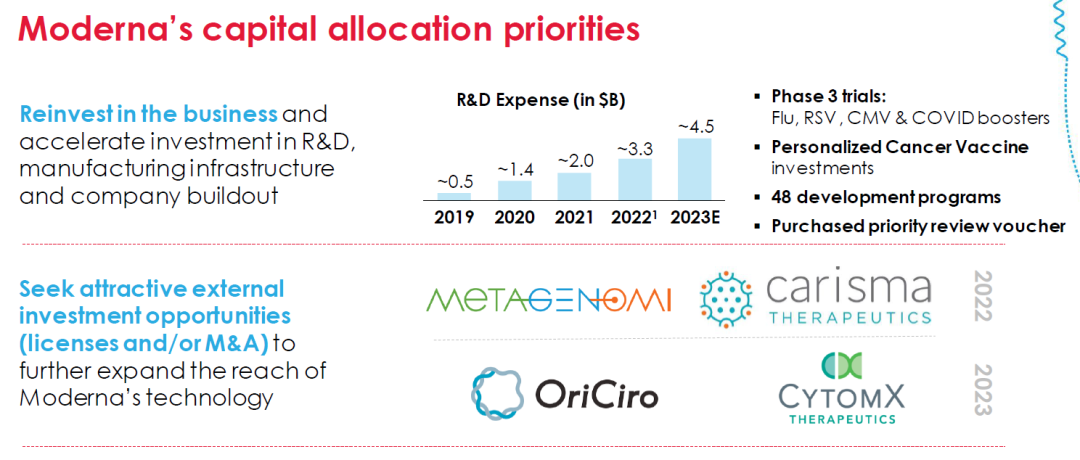

mRNA

Moderna新冠mRNA疫苗2022年销售额184亿美元,2023年预计销售额回落到50亿美元。呼吸道领域,流感疫苗、RSV疫苗,潜伏病毒领域,CMV疫苗、EBV疫苗、HIV疫苗、疱疹病毒疫苗、带状疱疹疫苗都在积极开发中,每一个可能都是数十亿美元的潜在重磅炸弹。新抗原mRNA疫苗2b临床成功,在治疗领域也看见了曙光。Moderna也在积极引进创新技术,如与和铂旗下诺纳生物达成5亿美元合作。

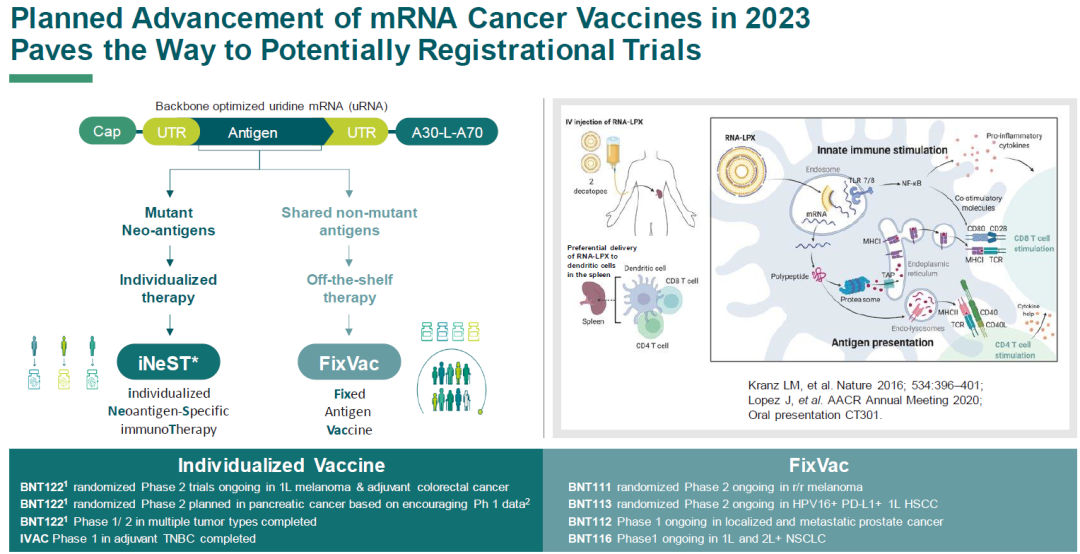

BioNtech突变株疫苗已经分发5.5亿剂,在研的包括流感疫苗、带状疱疹疫苗、结核疫苗等。治疗方面,同时开发新抗原疫苗和固定抗原疫苗。2022年新冠疫苗超20亿剂。积极布局AI和机器学习,刚刚与InstaDeep达成重要合作。

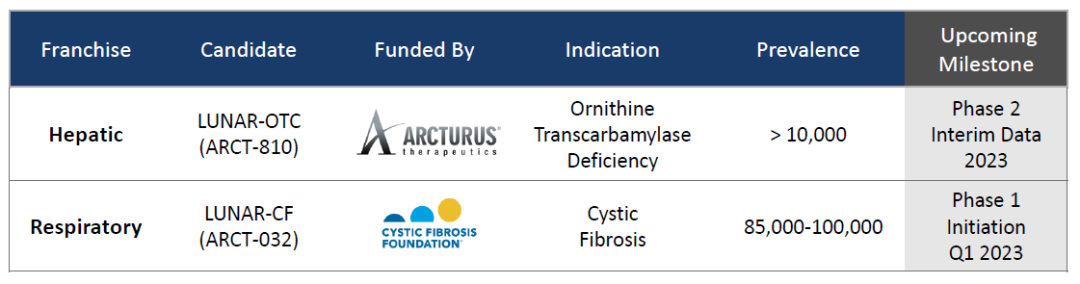

Arcturus聚焦自扩增mRNA技术,在研管线分别靶向肝脏、肺脏。此前与CSL达成45亿美元合作。

siRNA/ASO

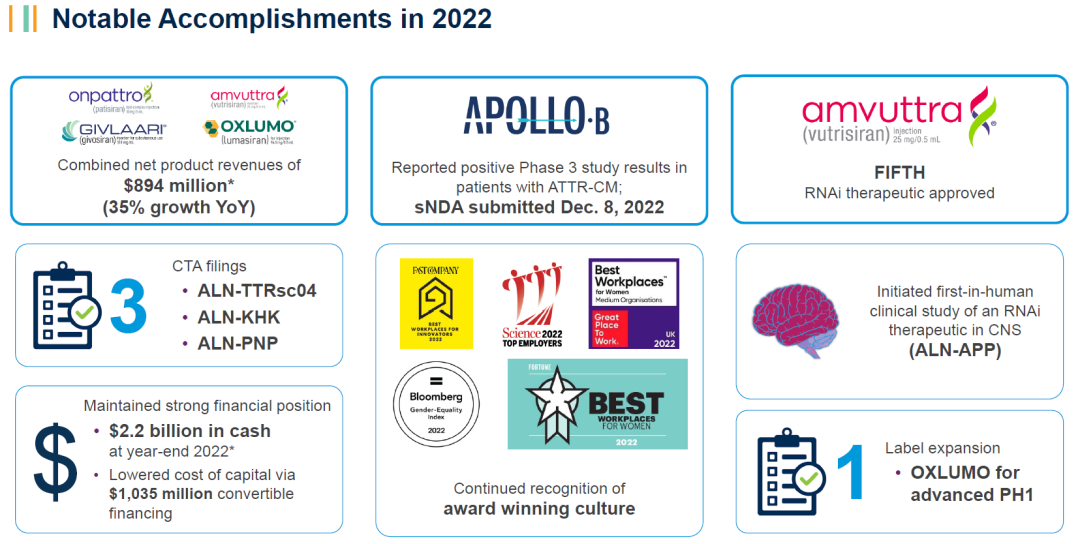

Alnylam 2022发生很多大事,创始CEO离职加入Orbital,管线取得重大进展,ATTR已经递交sNDA,适用人群扩大很多。CNS递送的ALN-APP也进入临床阶段。递送技术的发展让siRNA以极快的速度向常见病领域展开探索,包括乙肝、AD、肥胖、糖尿病、高血脂等。Alnylam也在探索抗体偶联siRNA的方向,该领域Avidity已有3款产品陆续进入临床,通过TfR抗体递送到肌肉组织。

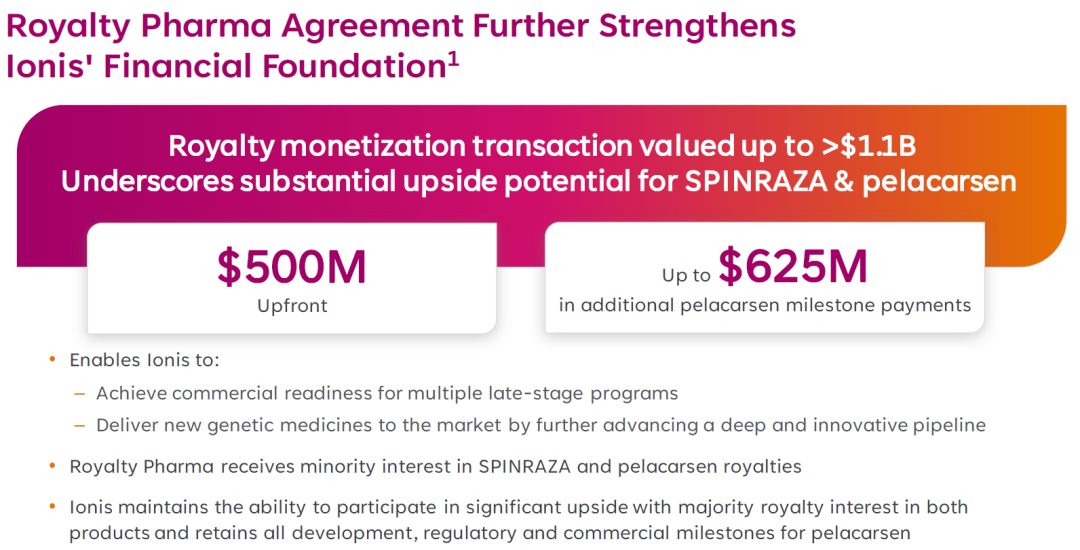

Ionis也在开发多种递送技术,与Royalty达成11亿美元合作。

AI制药

Relay目前有3款产品处于临床阶段,包括多条后续管线,账上现金11亿美元,足以支撑到2025年。

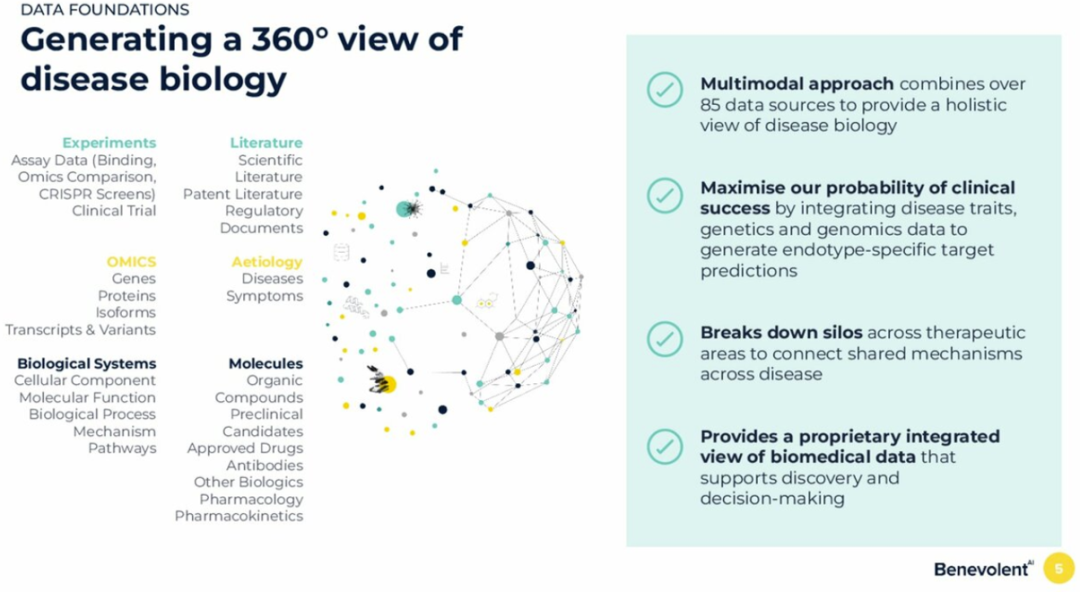

BenevolentAI是一家从疾病角度出发的AI制药公司。

英矽智能前文已介绍。

疫苗

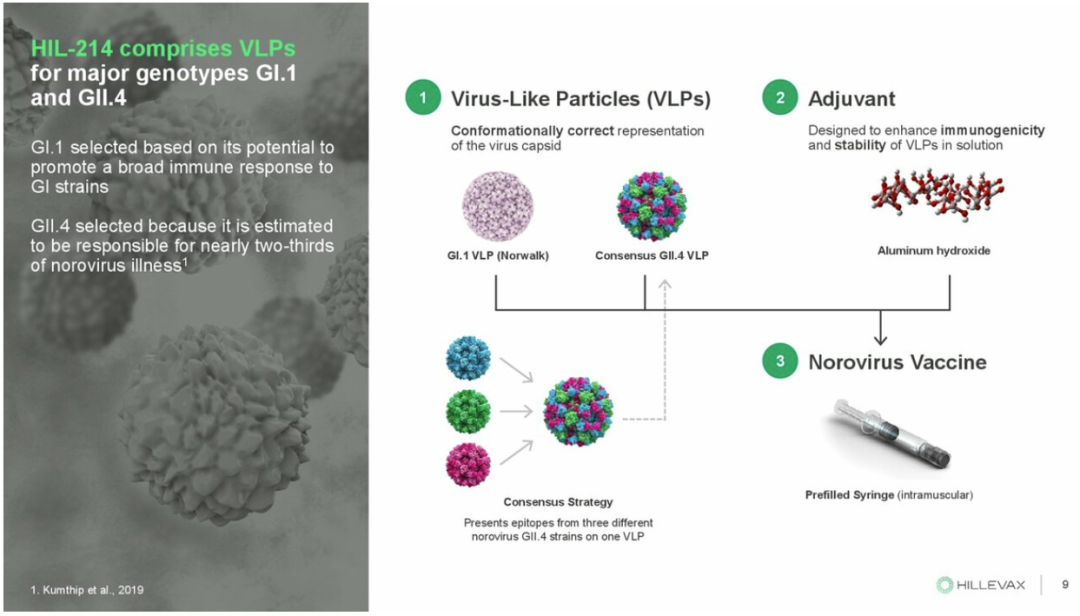

Hillevax开发诺如病毒疫苗,采用VLP技术,正在进行2b期临床。通过PoC后进入三期临床并扩展到成人群体。

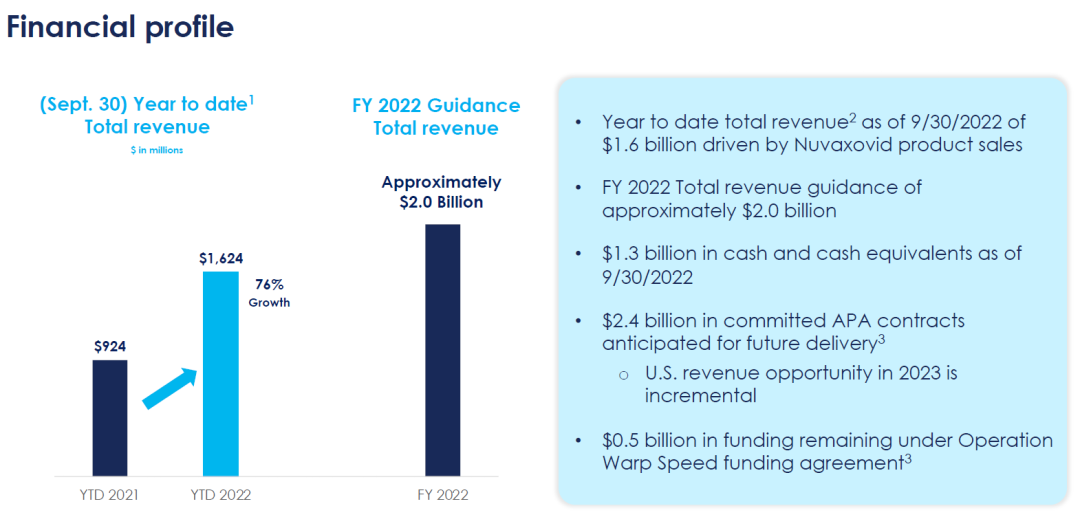

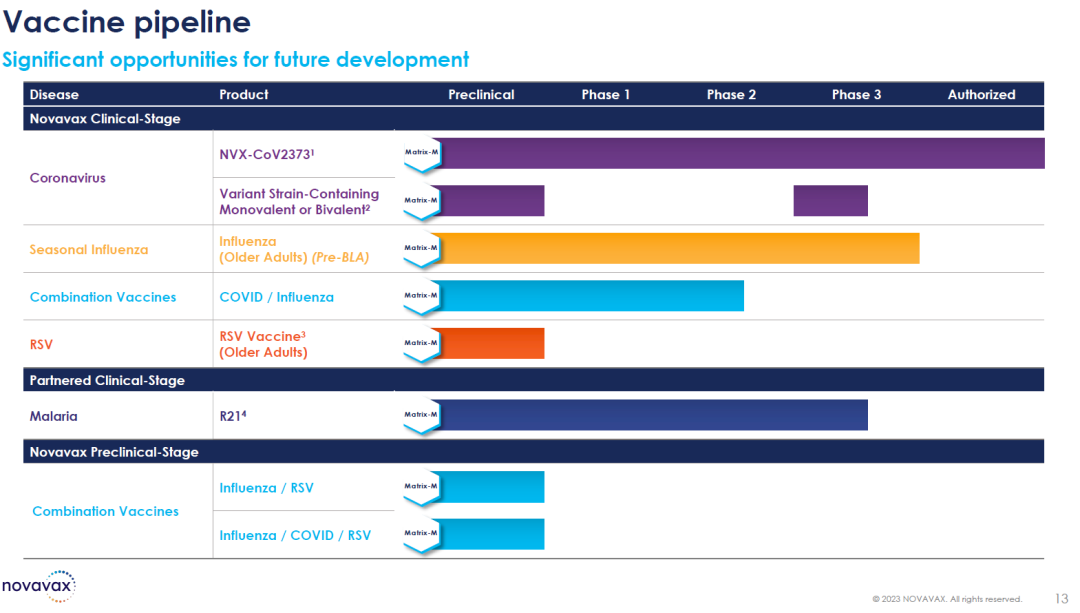

Novavax在新冠疫情中做了一轮过山车,后续研发管线有流感疫苗、新冠/流感二联疫苗、RSV疫苗、疟疾疫苗等。

Vaxxinity开发治疗性疫苗,其VAXXINE技术平台通过融合B细胞表位和Th细胞刺激性多肽载体,可以同时激活T细胞和B细胞。不过,该公司市值从2021年底上市时的20亿美元已经下滑到如今的2亿美元。

CRISPR

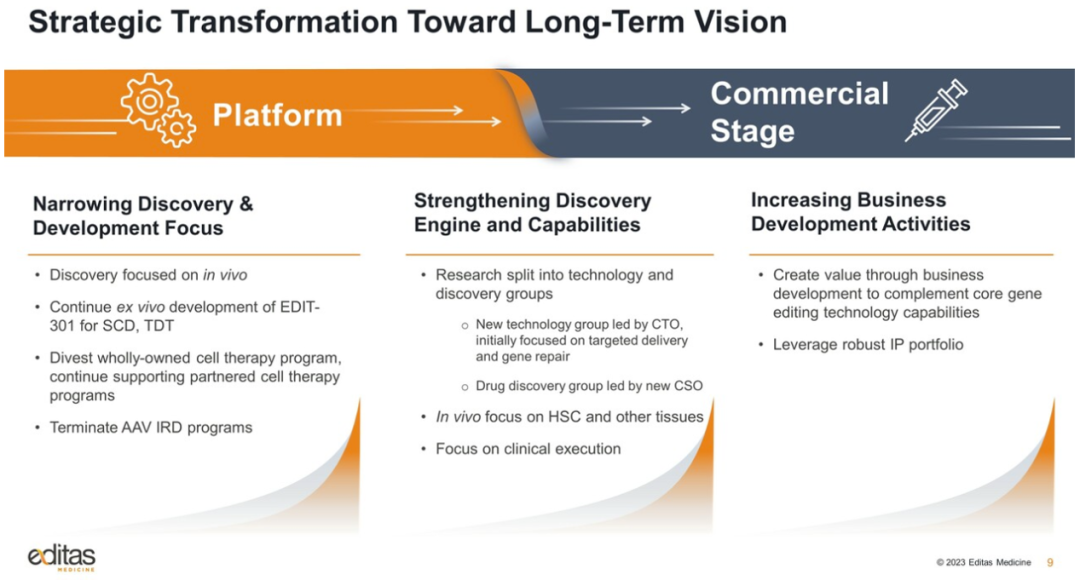

Editas压力比较大,进行了重要的策略调整,包括裁员20%,并对研发管线进行重整,同时强调要推动BD合作,以最大化技术平台的价值。

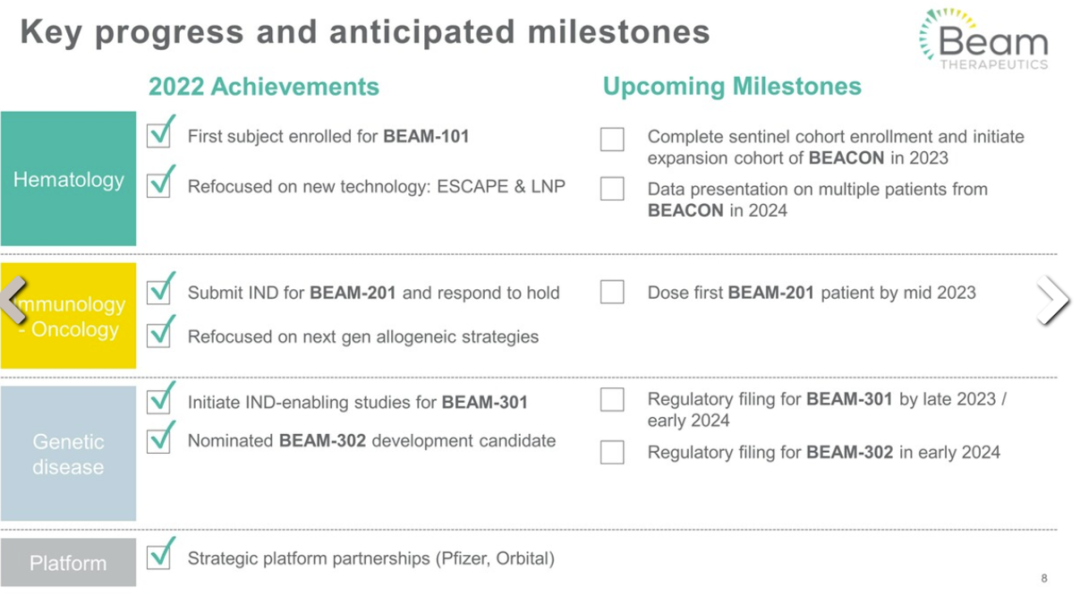

Beam BEAM-101于2022年启动临床,预计2023年完成哨兵剂量队列,并开始扩大临床。2024年初递交BEAM-301、BEAM-302的IND。

PROTAC/蛋白降解剂

Arvinas的ARV-471已经进入三期临床,以PFS为主要终点,账上有13亿美元现金。

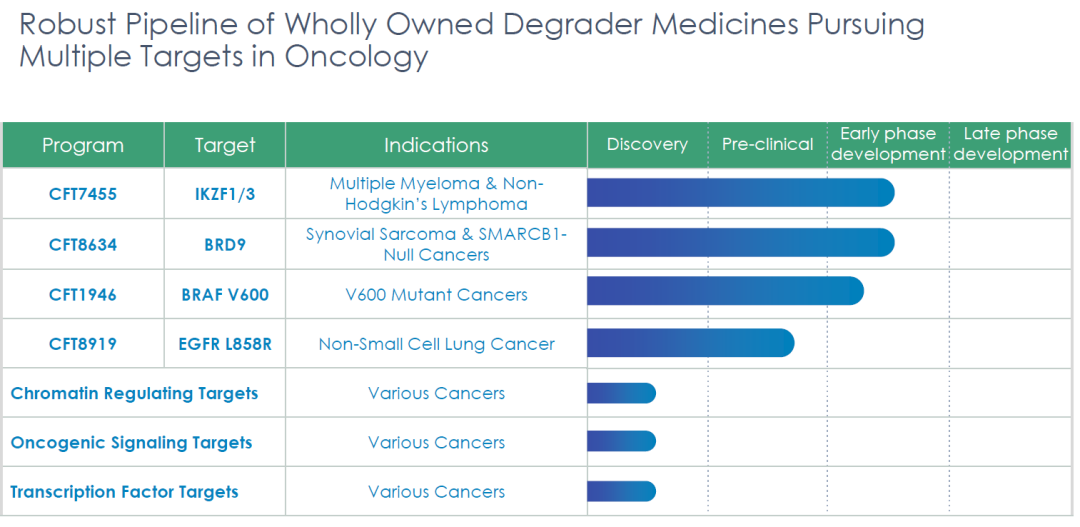

C4 Therapeutics的现金可使用到2024年底,在2023年将披露CFT7455和CFT8634的1/2期临床数据,对其来说是一个转折意义的年份。

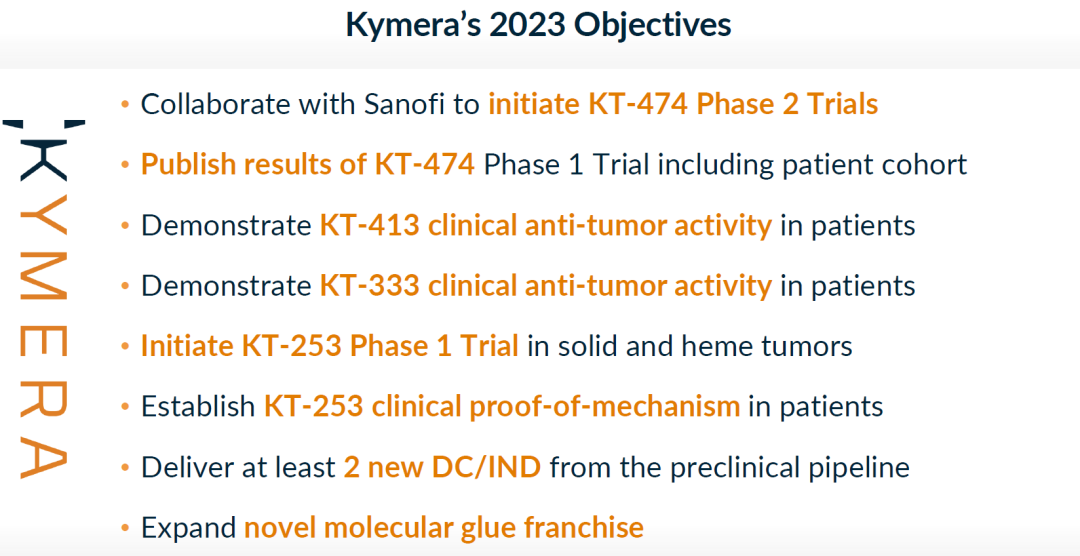

Kymera在2023年将与合作方赛诺菲启动KT-474的二期临床,并公布一期临床数据。

ADC

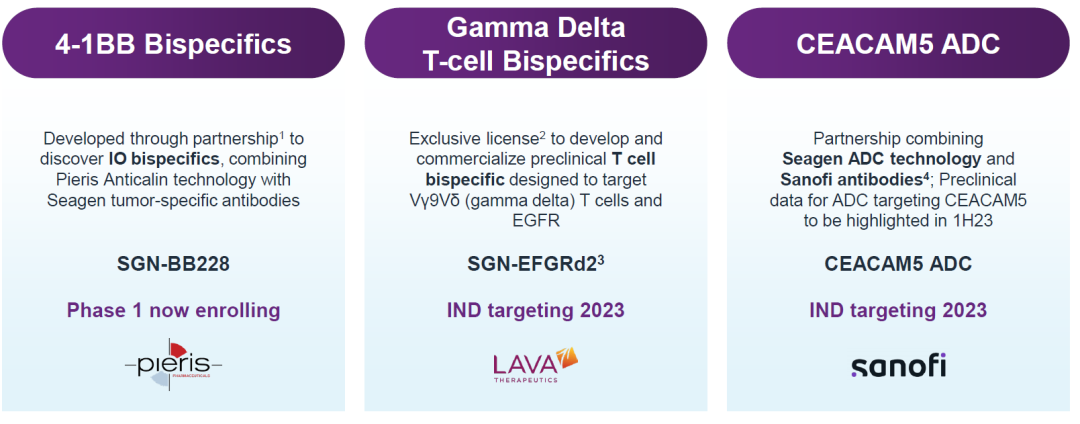

Seagen在Vedotin ADC之后积极开发新一代ADC技术,同时积极开展外部合作,扩充研发管线并最大化技术平台价值。

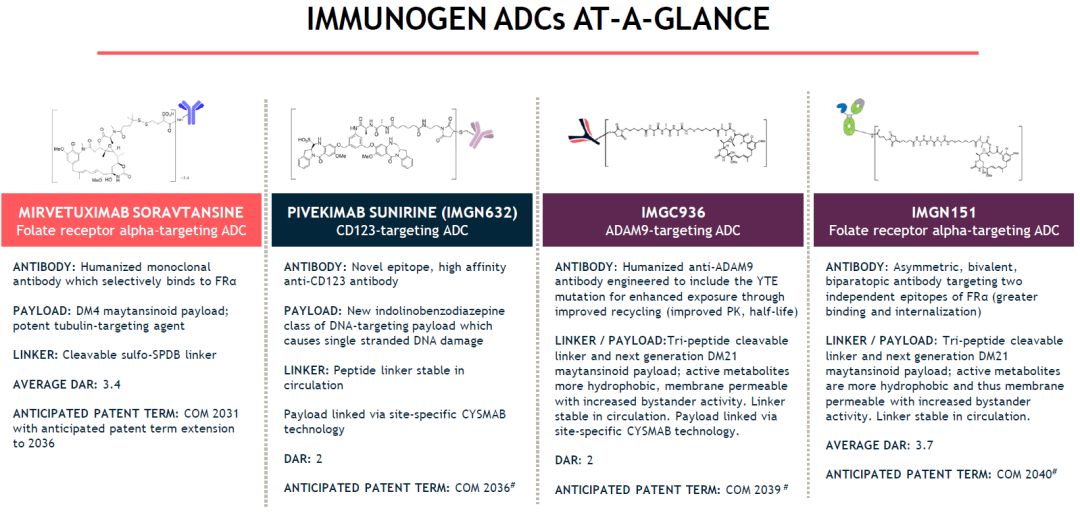

ImmnoGen介绍了其研发管线采用的不断迭代的ADC技术平台。

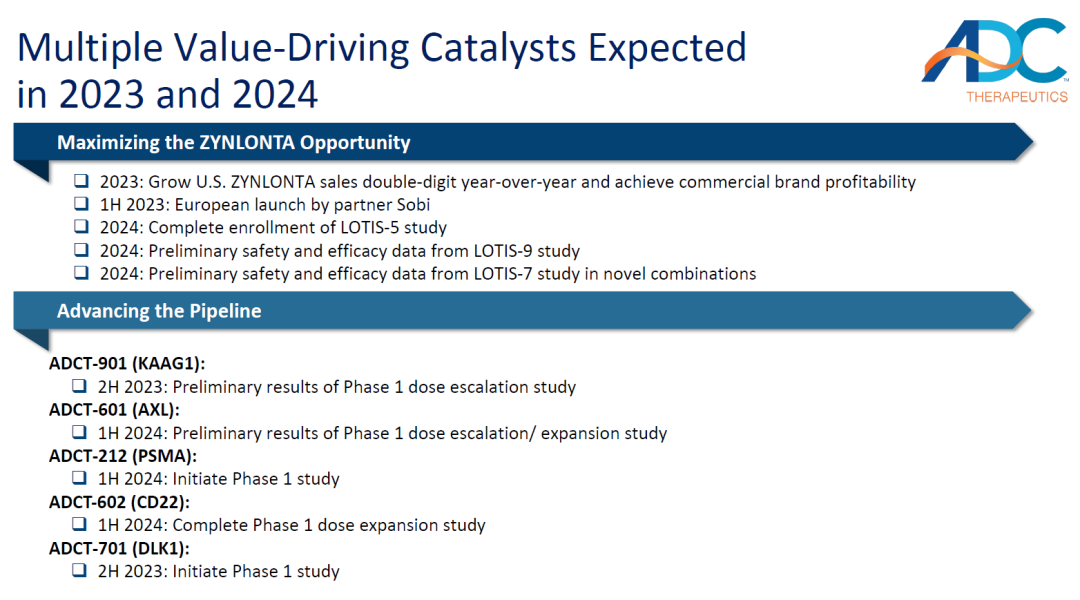

ADC Therapeutics在2023-2024年将迎来多个催化剂时间。

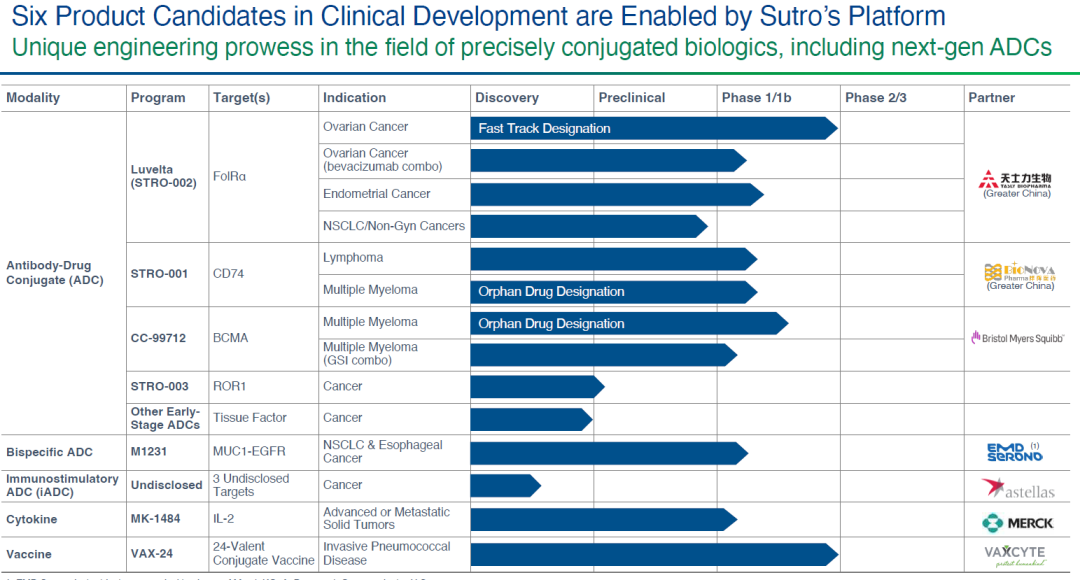

Sutro将在2023年迎来多个里程碑,包括启动STRO-002的2/3期临床等。

基因治疗

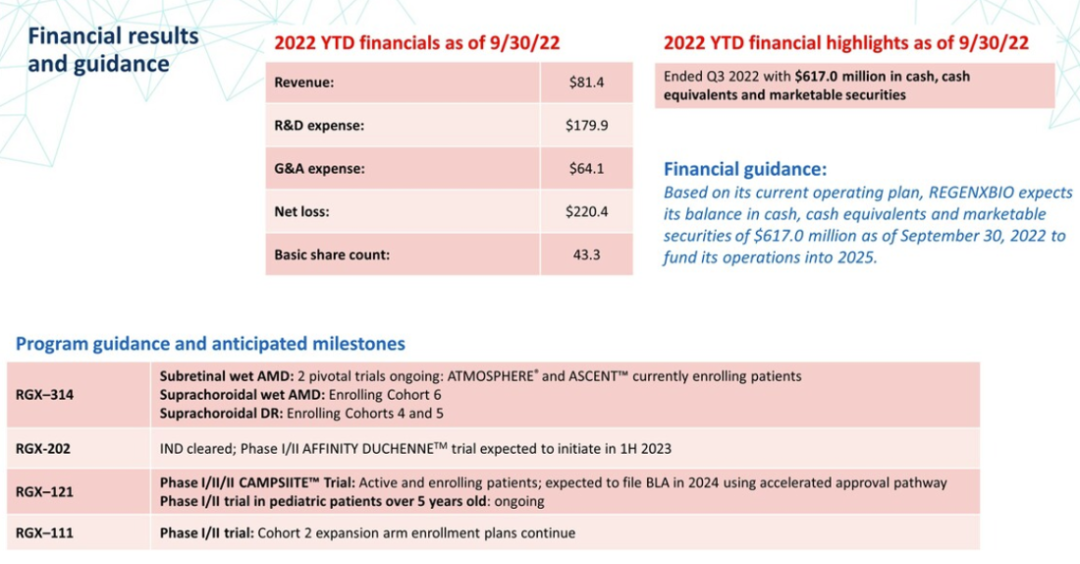

Regenxbio的AMD眼病AAV基因疗法RGX-314正在进行关键临床试验,账上还有6亿美元现金,可以支撑到2025年。

Bluebird有2款基因疗法获得FDA批准,今年将寻求第3款基因疗法的上市。

细胞治疗

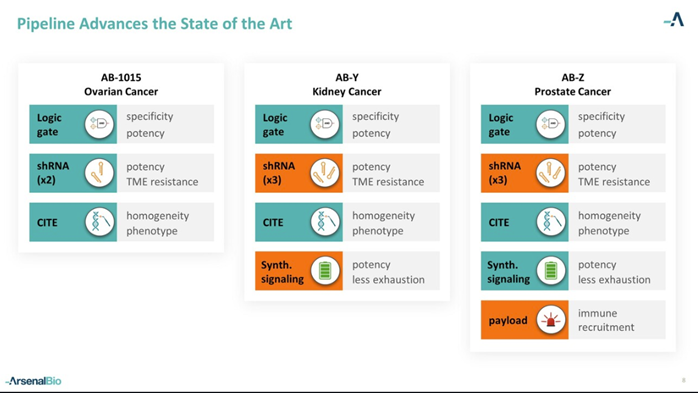

Arsenal Bio为实体瘤CAR-T的初创公司,去年9月完成2.2亿美元B轮融资。Arsenal在技术上做了很多创新,如CITE技术为在一个位点插入多个基因,采用双靶点设计平衡有效性与安全性。首个产品AB-1015已经进入临床试验,同时靶向ALPGP/MSLN,肿瘤位置扩增倍数远超外周血,表明其可以更好的作用于肿瘤组织。

CAR-NK领域最近不太安静,Fate与强生终止合作并进行管线调整,股价腰斩。Century聚焦开发CAR-NK、CAR-γδT细胞疗法,前不久也进行了裁员和管线调整。

其他

Vir Bio聚焦抗病毒新药研发,2023年乙肝、丁肝、流感将获得二期临床数据readout,目前账面现金27亿美元。

Pliant的核心产品为Bexotegrast,用于治疗特发应肺纤维化,2022年1月首次披露2a期临床初步数据,股价大涨140%。2023年二季度,Pliant将获得的2a临床最终数据。2023年中,Pliant将启动2b期临床。

Bioatla的核心技术为前抗体技术条件激活CAB,在此基础上Bioatla开发了需要控制毒性的ADC、CTLA4抗体、CD3双抗等新药,包括靶向AXL的ADC新药BA3011。

NSCLC二期临床中期分析中,BA3011单药治疗10例患者中4例响应,ORR为40%;其中9例为PD-1耐药的后线治疗,4例响应,ORR为44%。BA3011+Opdivo联合治疗的8例患者中,仅1例PR,ORR为13%。

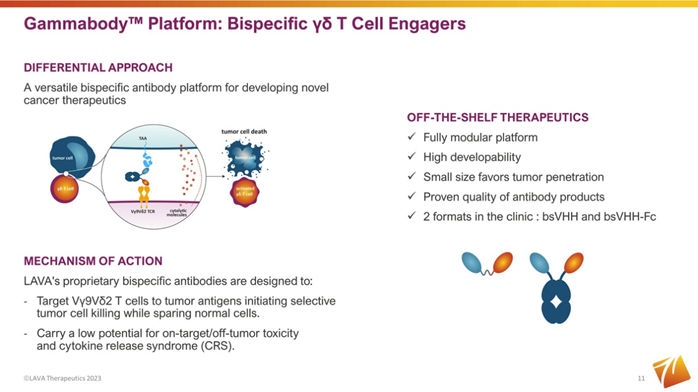

Lava聚焦开发CAR-γδT细胞募集疗法,去年底与Seagen达成重要合作。

总结

疫情三年,今年JPM大会再次实现线下办会。几年JPM大会的一大特色,是很多的中国药企和生物技术公司集中亮相,计有20家左右,除了上述列举的药企之外,还有泰格医药、微创、新风天域。2023年,在很多新技术领域,将迎来重要的转折点,期待生物医药行业不断迈上新的台阶。

版权声明:本网站所有注明来源“医微客”的文字、图片和音视频资料,版权均属于医微客所有,非经授权,任何媒体、网站或个人不得转载,授权转载时须注明来源:”医微客”。本网所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,转载仅作观点分享,版权归原作者所有。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。 本站拥有对此声明的最终解释权。

发表评论

注册或登后即可发表评论

登录注册

全部评论(0)