近日,第42届摩根大通医疗健康年会(J.P. Morgan Healthcare Conference,以下简称JPM大会)于2024年1月8日至1月11日在美国太平洋时间旧金山成功举行。不同于往日的阴雨绵绵,今年JPM大会期间,远在大洋彼岸的旧金山洒满了阳光,许多人将旧金山的反常天气当作是某种吉利的预兆,认为度过了23年的寒冬,2024年必定“Let the good times roll again”。JPM就在这一扫往年阴霾的天气中,随着第day1的三场重磅并购缓缓拉开帷幕。

第一天的议程结束后,GSK半夜宣布第四笔并购,为第二天的火热敲响第一声锣。作为开局三大重磅收购之一的主角,强生集团 CEO Joaquin Duato表示,无论从增长角度还是从战略角度来看,2023对于强生都是不错的一年。对其新药Tecvayli的2027年销售预测超出华尔街当年预期的25%。同时,针对另一款创新药物Talvey——一种全球首创的针对CD3/GPRC5D的双抗体药物,强生对2027年的销售额预期是分析师预测的两倍。同样在多发性骨髓瘤方面,强生的另一款细胞疗法Carvykti正接受FDA的审查,目的是服务更广泛的患者群体。强生对这款药物2027年的销售预期也比分析师预测高出约25%,并且设定了超过50亿美元的年销售高峰目标。强生预计其多发性骨髓瘤特许经营权总共可以产生 250 亿美元的收入,预计有一半的患者最终会接受强生多发性骨髓瘤药物的治疗。2023年,强生50%的销售额来自年增长率超过5%的市场。预计到2027年,强生医疗将有三分之一的销售额来自新产品,例如软组织机器人系统Ottava和脉冲电场消融产品VARIPULSE。Joaquin Duato在此次JPM大会上宣称:"新的强生已经到来。"在2023年12月的一次企业业务更新会上,强生展示了其雄心勃勃的未来规划。公司预计到2030年将推出20种新型创新药物,其中10项药物具有至少50亿美元的峰值销售潜力,另外15种药物预期将达到重磅级别。此外,强生还设定了到2025年成为年销售额达到600亿美元的制药巨头的目标,计划涉足长期未被疫苗制造商关注的病毒领域,展现其持续扩大和多元化制药产品线的承诺。开年就以4亿美元收购Calypso Biotech诺华在本次JPM大会上无疑备受瞩目。然而,诺华在造ADC的能力上仍旧薄弱。与之形成强烈对比的是在过去的一年里,全球前十大制药企业中,有8家纷纷投入巨资紧急收购,以完善其ADC(抗体药物复合物)产品线。面对大众的质疑,诺华CEO Vas Narasimhan在2024年的JPM大会上作出回应:诺华在ADC赛道耕耘已久,但并未取得积极进展。因此,我们更希望可以发挥自身所长,加大对放射性配体药物的投资。同样是偶联药物,诺华却在RDC领域取得了绝对优势,于是在ADC和RDC之间,诺华并没有选择两个都要,而是大力布局核药。诺华清楚,与其盲目押注ADC,不如好好把握RDC。第一,相比于ADC药物,RDC可能更具安全性优势;第二同样是偶联药物,诺华却在RDC领域取得了绝对优势。在核药方面,“爆火”一时的Pluvicto在6个具有数十亿美元销售潜力的品牌中排名第一,第三季度年化增加217%,表现抢眼。在去年提交的Ph3 PSMA研究中,Pluvicto相较于每日口服ARPI在mCRPC患者中展现出显著的疗效,安全性和生活质量良好,预计将于2024年提交FDA。未来战略重点:四大核心治疗领域,“2+3技术平台”在DAY1的演讲中,Vas Narasimhan宣布了公司未来的战略重点。公司将专注于四大核心治疗领域,包括心血管-肾脏-代谢、免疫、神经科学和肿瘤学。

在研发方面,诺华将重点关注高影响力资产,如Kisqali、Pluvicto等,并计划在2024-2027年提交超过15个关键申请。强调新技术平台策略,诺华将专注于“2+3技术平台”,涵盖化学、生物治疗、xRNA、放射性配体、基因和细胞疗法。

Narasimhan分享了到2027年的计划,包括在四大核心治疗领域提交的超过15项关键申请,以及两款CGT疗法,治疗SMA的Zolgensma和长效siRNA降血脂Leqvio将在2025年迎来新的进展。

总体而言,诺华在2024JPM大会上展示了强大的研发和业务战略,把握RDC发展优势的同时,也特别注重新兴技术疗法的发展,力争通过“All in”的方式在核心治疗领域建立压倒性优势。随着2028年越来越近,届时其将失去超级重磅药物Keytrud的专利保护,默沙东CEO Rob Davis在一次大会上坦率地表达了他对这一挑战的担忧。然而,他也强调了公司未来减少业务下滑并恢复增长的决心。Davis指出,尽管目前大家关注的焦点是Keytruda和2028年,但对他们而言,2028只是一个年份。为了应对Keytrud的专利悬崖挑战,继续捍卫它带来的发展优势,默沙东也在肿瘤、传染病、心脏代谢、免疫学和神经科学等多个领域积极部署。在2023年,默沙东在肿瘤领域的早期治疗所占的全球收入比重约为20%,Davis预计2024年这一数字将提升至25%。此外,该公司还进行了20多项注册研究。基于这些研究,默沙东去年1月预计其肿瘤学产品每年将产生100亿美元的收入。受ADC候选药物和癌症疫苗的推动,今年这一预期增加到2030年代中期的200多亿美元。除了肿瘤领域,Davis还将2030年代中期心脏代谢候选药物的销售前景从100亿美元提升至约150亿美元。这一预测包括了MK-6024,一种GLP-1/胰高血糖素受体双激动剂,目前正处于治疗非酒精性脂肪性肝炎的2b期临床试验阶段。对sotatercept和MK-0616表现出更大的信心默沙东潜在重磅产品之一sotatercept目前正在接受FDA对肺动脉高压的优先审查,默沙东计划重点推进肺动脉高压产品sotatercept的研发和上市申请而MK-0616是一种口服PCSK9抑制剂,于2023年启动了多项三期试验。默沙东计划在2023年启动的20多项III期临床研究中加大投入,旨在继续开发颠覆性药物。其次,默沙东还将推进21价肺炎球菌疫苗V116的进展,该疫苗在III期试验中表现出色,预计将为成年人提供更全面的肺炎球菌防护。总的来说,默沙东正在积极寻找新的“重磅炸弹”,为k药危机做足准备。强生、默沙东、诺华三笔密集并购后,GSK在太平洋时间半夜迫不及待地抛出了总额14亿美元并购Aiolos Bio的消息,为本届JPM大会第二天的火爆氛围打出第一声枪响。本次收购主要围绕Aiolos Bio公司的在研哮喘新药AIO-001,是一种潜在的同类最佳长效的抗胸腺间质淋巴细胞生成素(TSLP)单抗,目前正在准备进行II期临床试验。GSK首席执行官Emma Walmsley表示,GSK未来将专注于传染病、HIV、呼吸和免疫学以及肿瘤这四个关键治疗领域。在这些领域中,呼吸领域尤其引人注目,因为三款产品预计将大幅推动GSK的业绩增长。其一是IL-5单抗Nucala,作为针对COPD的重磅级产品,GSK CEO Emma Walmsley表示,如果Nucala的III期MATINEE研究能在2024年下半年进行的第三阶段研究结果报阳,那么Nucala的年销售额峰值或能增加5-10亿美元。其次是另一款IL-5单抗depemokimab,将在2024年上半年揭露临床三期SWIFT试验数据,GSK预计其在2024年上半年公布的SWIFT三期临床试验数据将展示其超过30亿美元的销售潜力,高于2021年预测的10亿至20亿美元。其三是治疗难治性慢性咳嗽的P2X3受体拮抗剂camlipaxant.去年4月,GSK斥资20亿美元收购Bellus Health才将其收入囊中。与AIO-001相同的是,这两个靶点均具备治疗大众呼吸系统疾病的潜力,且竞争形势良好。camlipaxant的临床三期数据将在2025年下半年公布,GSK预计其年销售峰值将达到25亿美元。值得玩味的是,Camlipixant的强力竞争对手——默沙东的gefapixant在近期再次遭到FDA拒批,这也给了进度略显落后的GSK一点喘息的空间。而除了四笔并购之外,”糖尿病双姝“礼来与诺和诺德长达100年的的相爱相杀也颇具看点。05 礼来:通过良性竞争,让GLP-1的蛋糕越做越大

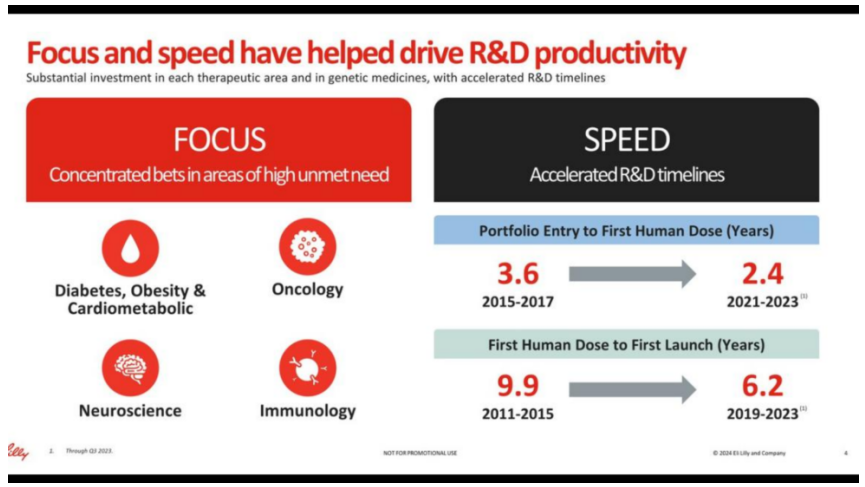

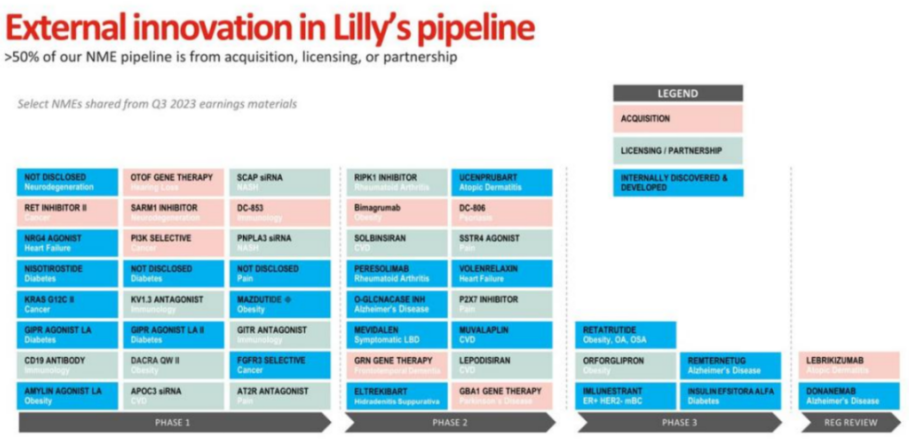

作为过去几年里表现最亮眼的药企,自2018年初至2023年底,礼来美股股价已经飙升了约653%,现已跃居全球药企市值第一。多年来,礼来与诺和诺德在糖尿病和肥胖领域展开了持久的市场争夺战。此次大会上, David Ricks直言:"诺和诺德是一个可敬的对手,虽然我们已经竞争了100年,但在肥胖治疗领域,两者之间的竞争加速了双方的发展,有助于渗透更多的疾病领域。”肥胖是一种影响全身的疾病,包括心血管疾病风险、阻塞性睡眠呼吸暂停(OSA)等多种潜在并发症,因此在减肥领域仍然存在巨大的市场潜力。Ricks对此表示,礼来与诺和诺德并不是在争夺一块尺寸已定的蛋糕,而是在不断拓展GLP-1在其他疾病领域的应用,将其往心血管风险、睡眠呼吸暂停等适应症的方向发展。长久以来,礼来面对的主要问题是如何才能大规模推动持续研发和创新。在本次JPM大会上,礼来坦言,超越同行的唯一方法是增加研发投资,其中加强外部创新是关键之一,合作是战略的核心。礼来CEO David Ricks在报告中表示,礼来主要聚焦于糖尿病、肥胖症和心血管代谢疾病、肿瘤、神经科学以及免疫学四大核心领域,并且其研发效率在过去几年中显著提高。基于此,在JPM报告中,礼来指出,不同于往年,今年礼来超过50%以上的新分子来自于收购、许可或合作。

此外,礼来还在不断加快并购的步伐,在2023年共并购了5家企业,创造了近5年的新高。

与礼来“相爱相杀”已久的诺和诺德在糖尿病和肥胖症领域已经建立了不少优势,但2023年一直遭遇产能挑战,这也是诺和诺德CEO在JPM大会上持续强调的问题。公司宣布,计划在2024年增加额外的产能,并在未来几年内持续扩展。值得关注的是,公司已在管线中持续开发了25年之久的CagriSema,预计将在2024年更新其三期临床试验数据。诺和诺德正在采取与礼来类似的策略,通过收购来“增重”其产品管线。除了继续专注于糖尿病和肥胖领域,公司还在探索进入心血管和其他代谢领域以及罕见病治疗领域的可能性。通过这些投资和并购活动,诺和诺德旨在实现其长期增长目标,并在这些新领域中取得进展。去年的jpm上,辉瑞可以说是最受关注的MNC,彼时的辉瑞首席执行官Albert Bourla在大会上直言,辉瑞度过了历史上最成功的一年。尽管在2022年辉瑞依靠冠状病毒疾病产品营收超过千亿美元,今年对于辉瑞来说可谓备受挫折:2023年第一季度开始营收便持续下降,Q3同比下降42%,股价下跌了44%。这一切也使得Albert Bourla在2024的JPM大会上直呼:“去年对投资者来说是非常糟糕的一年。”面对业绩下滑和大规模收购的挑战,辉瑞迫切需要降低成本。2024年,辉瑞将放缓一些大型收购计划,更专注于以BD交易方式创新,并追求早期潜力项目。不仅如此,它宣布将在2023年的基础上,集中精力于运营和追求利润增长,持续调整成本分配,关键是提高利润率,并更合理地分配资本,以提高股东价值。随着GLP-1市场的火热,减肥药将是辉瑞的下一个重大关注领域。尽管由于副作用的原因,此前辉瑞开发的两款减肥药danuglipron和lotiglipron双双折戟,但公司仍将积极进入利润丰厚的减肥市场,并涉足早期阶段的减肥药项目。在减肥药领域,辉瑞引入了新的GLP-1 522,目前正在进行临床1期研究。另外,新型口服减肥药Danuglipron预计将于2024年上半年公布2期数据。在肿瘤领域,辉瑞将充分利用430亿美元收购所得的Seagen以确立肿瘤领域优势,提升在研管线的竞争力。未来10年内,Seagen产品组合每年或将贡献100亿美元,至少在2024年,辉瑞就预计其可带来31亿美元收入。为了更好的发挥Seagen的优势,辉瑞还为此进行了包括成立新的肿瘤业务部门在内的一系列组织框架调整。可以见得辉瑞对于肿瘤领域有着势在必得之意。与此同时,在疫苗领域,辉瑞承认推出的RSV疫苗Abrysvo的市场表现不如人意,仅占据了RSV市场份额的35%。对于此,Albert Bourla表达了辉瑞的决心:“这并不是辉瑞该有的表现,我们会抢回来的!”BMS新任CEO Chris Boerner透露,到 2030 年,BMS将推出超过 16 款新产品,并且绝大多数为Best-in-Class或者First-in-Class。这些丰富且多元的产品管线也将成为BMS本世纪后半程业绩增长主要驱动力。对此,Chris Boerner表示:“我们的管线从未如此丰富过。未来,BMS首要任务是交付管线。”尽管Chris Boerner最想强调的是管线的研发,在大会长达24分钟的PPT演讲中,有16分钟他都在介绍2023年12月的两笔收购案,即以 140 亿美元收购Karuna Therapeutics和以 41 亿美元收购RayzeBio。其中Karuna公司的核心产品毒蕈碱类抗精神病药物 KarXT 已在美国申报上市,预计将在2024年下半年获批。该药物有望改变精神分裂症的治疗方法,并且具有多个潜在的适应症,其中一些适应症具有数十亿美元的巨大市场潜力。同时,RayzeBio公司提供的早期放射性药物资产有望在未来取得成果。

随后,BMS分享了Breyanzi在各类B细胞恶性肿瘤中的地位,并对近期CAR-T疗法Breyanzi在供应方面遇到的问题表示乐观,称其有能力确保产能。

在血液学领域,Reblozyl正在扩大治疗低风险MDS相关贫血,该疗法有望使患者覆盖率增加四倍。不仅如此,BMS对未来的发展规划也有着清晰的路径,将公司的未来发展划分为三个阶段:第一阶段是当前到2025年之前,BMS将在这一阶段实现业绩最大化;第三阶段是到2030年,BMS预期将实现可持续的第一梯队增长态势。公司将在肿瘤学、血液学、心血管、免疫学和神经学这五大领域全力发展。到2030年,BMS将推出超过16种新分子实体,其中绝大多数都属于FIC或BIC类。在未来5年,公司每年都有新品上市的预期。正如在2024年,BMS预计将有12个药物项目迎来里程碑,其中除Abecma和KarXT将迎来新适应症或新药获批外,Cendakimab、AR-LDD等10个项目也将取得临床进展。

09 赛诺菲:Dupixent今年要卖130亿欧元

赛诺菲首席执行官Paul Hudson在大会上表示,赛诺菲的目标是成为一家技术驱动的免疫学巨头,现在正处于创新产品线和增长前景的重要阶段,正如他所说的:“真正的时刻”已经到来。在报告中,赛诺菲更新了产品管线。赛诺菲表示,目前免疫学市场还未被充分开发,在SSc、SLE、HS等9大疾病上,赛诺菲将继续扩张,在COPD、Asthma、AD三大疾病上,赛诺菲将全力保持领先。

Paul Hudson在报告中指出,赛诺菲的发展势头在很大程度上取决于超级重磅药物Dupixent的表现,目前Dupixent已经获批9个适应症,预计在2024年实现约130亿欧元的销售额,且此后也会保持继续增长。面对Dupixent的专利悬崖,赛诺菲正在加大研发投入,目标是到2030年,新药物的销售额能超过100亿欧元。

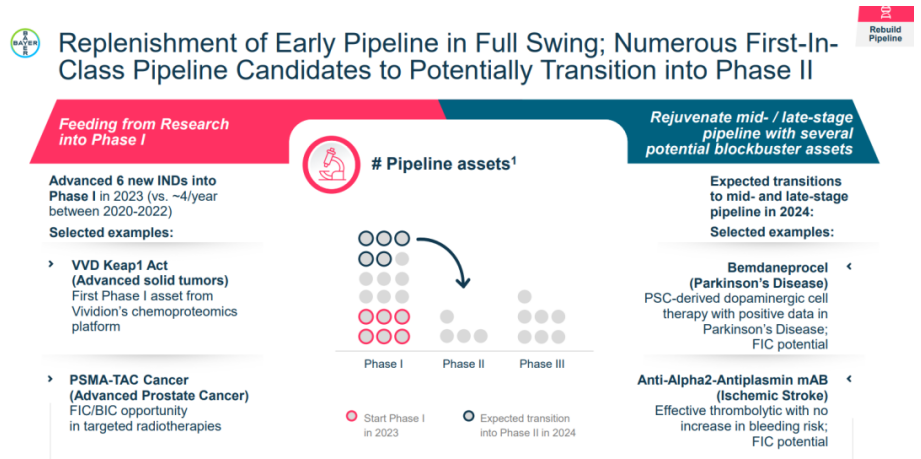

过去一年,阿斯利康凭借横跨120多项临床试验的后期管线,以及对五个主要疾病领域的核心优势,已掘金不少领域。阿斯利康首席财务官Aradhana Sarin在报告中表示,阿斯利康2023年前三季度营收338亿美元,排除新冠产品,同比增长15%。阿斯利康CFO在会议上公布了2030年之前的宏伟目标:其中包括到2030年实现“行业领先的增长”,而且在其五个重点领域中至少处于“前三名”。这意味着AZ希望在肿瘤学、罕见病、疫苗和免疫疗法、呼吸和免疫学以及心血管、肾脏和代谢方面处于领先地位。为了达到这一目标,阿斯利康也计划扩大对新技术的布局,例如RNA疗法、寡核苷酸疗法、基因疗法等。近期,阿斯利康收购亘喜生物便是其动作之一。至于更短期的目标,阿斯利康目标是从2021年到2025年实现两位数的增长。在肿瘤板块,2023年前三季度营收135亿美元,同比增长20%。阿斯利康表示,将极力推动下一代IO产品和ADC产品的研发。在减肥药板块,阿斯利康不甘放弃减肥药这条遍地黄金的超级赛道,于2023年11月斥资20.1亿美金引进诚益生物口服GLP-1产品ECC5004,寄希望于ECC5004能在火热的减肥药市场中分一杯羹。在疫苗板块,将GLP-1纳入其业务后不久,阿斯利康通过收购疫苗公司Icosavax转向了另一个不断增长的市场-RSV。Icosavaz的主要候选疫苗IVX-A12是一种呼吸道合胞病毒和人偏肺病毒(hMPV)组合疫苗,这一举措丰富了阿斯利康有限的疫苗组合。至于2024年,阿斯利康将有多条管线的数据将要读出,包括两款双抗将在上半年公布数据,两款ADC将在下半年公布数据。作为核药领域的早期参与者,推出Xofigo已有十年,并近期通过收购Algeta、Noria和PSMA Therapeutics持续加强在RDC领域的领先地位。而在在过去三年里,Bayer在医药领域的战略演变显著。拜耳的医药战略发生显著变化,董事会成员Stefan Oelric强调了需要通过资源分配来更新管线,最大化现有产品组合的商业价值。在管线布局方面,拜耳在2023年提交了6个项目的IND申请并进入临床阶段,其中BAY 3546828是一款潜在BIC/FIC的RDC药物,具有治疗晚期前列腺癌患者的潜力。拜耳在未来几个季度也有望实现多个里程碑,其中就包括RDC药物BAY 3546828。

与此同时,拜耳细化也了治疗领域,将心血管领域拓展为“心血管+1”,涵盖精准心血管、肾病学和急性护理等。尽管罗氏在血液学领域经历了一段销售下滑期,利妥昔单抗也面临生物类似药的竞争,但通过Hemlibra、Polivy以及近期批准的Lunsumio和Columvi等药物,成功振兴了血液领域业绩。罗氏首席财务官Alan Hippe表示,罗氏在2015年至2023年期间获得了20款新分子的批准上市,业绩呈现可持续增长态势。Lunsumio和Columvi两款双特异性药物表现出色,数据显示,这两款药物在三线适应症中的表现优异。其中Lunsumio正在进行一线FL、二线FL化疗和二线DLBCL与Polivy联合用药的3期研究。而与此同时Columvi正在进行复发/难治套细胞淋巴瘤、二线DLBCL化疗和一线DLCBL与Polivy和化疗联合用药的3期试验。基于此,罗氏预计到2026年,其血液学产品的销售额复合年增长率将达到14%。这样的回报是有原因的,在研发方面,在研发方面投入大量资源,2022年研发投入超过130亿瑞士法郎,为22年研发投入最多的MNC。面向未来,通过合作扩张管线,罗氏处于临床阶段的新分子数量不断增多,2024年下半年将有5条管线迎来最新进展。13 BioMarin:前基因泰克CEO跳槽的故事

在2024年的JPM大会上,BioMarin首席执行官Alexander Hardy首先分享了他在选择从基因泰克离职,转而奔赴BioMarin的三大原因:1)强大的收入增长潜力;2)重大的盈利机会;3)通过成熟的研发引擎实现行业领先的创新。仅仅在过去的九年里,BioMarin就推动了5个新药上市,惠及了约13000名患者。其中,在2023年,Roctavian获批用于治疗严重血友病A患者,为首款获得FDA批准的一次性治疗血友病A的基因治疗药物。Alexander Hardy介绍,BioMarin的研发将专注于潜在“first-in-class”和“best-in-class”疗法。以四个核心原则为指导:利用基因研究与工具深刻理解疾病致病机理;开发直接或接近解决致病缺陷的靶向疗法;设计具有明确预示有效性的生物标记物或终点的研究;确保药物对患者有巨大帮助。而在短期内,BioMarin的首要目标是扩展Voxzogo的适应症,为更多患者提供有效的治疗选择。这一系列的战略举措旨在确保BioMarin在医药领域的领先地位,并为患者提供创新、高效的医疗解决方案。 随着国内生物医药创新产业的高速发展,中国生物医药企业凭借实力正逐渐获得认可。2023全年,中国制药企业海外授权交易近400亿美金。而2024的JPM,更多中国面孔出现在会场现场,成为海外MNC们关注的目标之一。

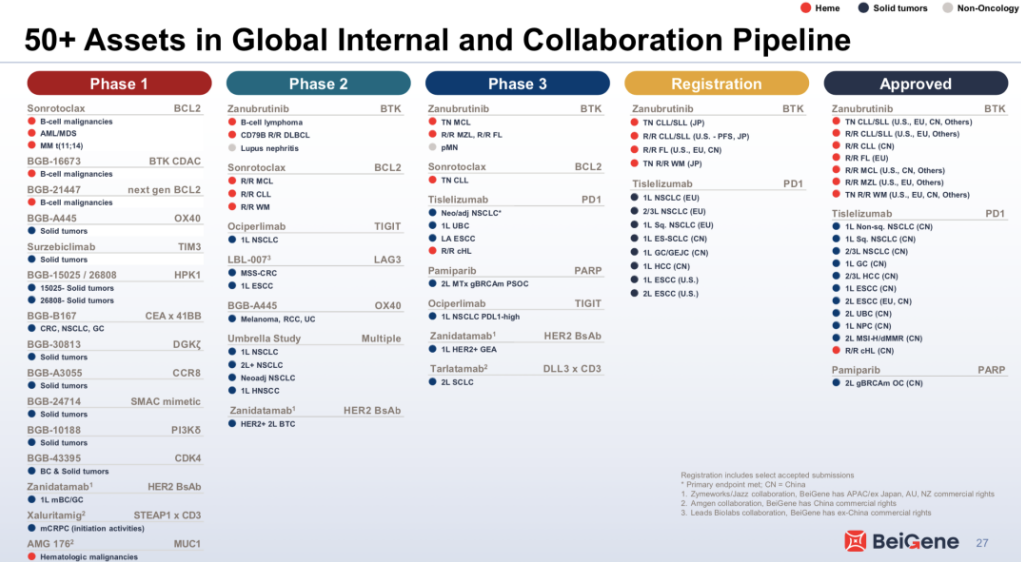

作为国际化最为成功的中国药企,百济神州创始人、董事长兼首席执行官欧雷强在大会上提出了百济神州一直以来不变的的愿景:“研发出患者可负担、可及的具有影响力的药物”截至2023年第三季度末,百济神州已有17个产品获批上市,50个在研产品,手握现金流高达32亿美元。百济神州已经建立了有差异化的早期实体瘤产品管线。lBCL2抑制剂sonrotoclax,继续推进针对初治CLL的3期临床,启动针对复发/难治性CLL的3期临床;获得针对B细胞恶性肿瘤、MM、MDS和AML的临床试验数据;lBTK CDAC,启动针对R/R MCL和R/R CLL的3期临床,持续扩大针对R/R MCL和R/R CLL临床试验的队列入组,并获得其针对B 细胞恶性肿瘤的临床数据;l替雷利珠单抗,获得其与OX40抗体、HPK1抑制剂和LAG3抗体联合用药在NSCLC中的随机2期临床试验数据,以及其与LAG3 抗体和TIM3抗体联合用药在头颈部鳞状细胞癌中的随机 2期临床数据;l早期临床开发方面:确定SMAC模拟物、CCR8抗体、DGKz抑制剂、CDK4抑制剂的2期临床剂量;启动4个ADC项目、EGFR-CDAC、PRMT5、pan-KRAS和双特异性抗体的新的临床试验;内部ADC平台的临床验证,包括有效载荷、链接子和靶标。2024年,百济神州计划进一步扩大泽布替尼(Brukinsa)、替雷利珠单抗(Tevimbra)的适应症,在研管线也有望在2024年取得许多新进展,其中BCL2抑制剂Sonrotoclax、BTK CDAC将启动多项3期临床。

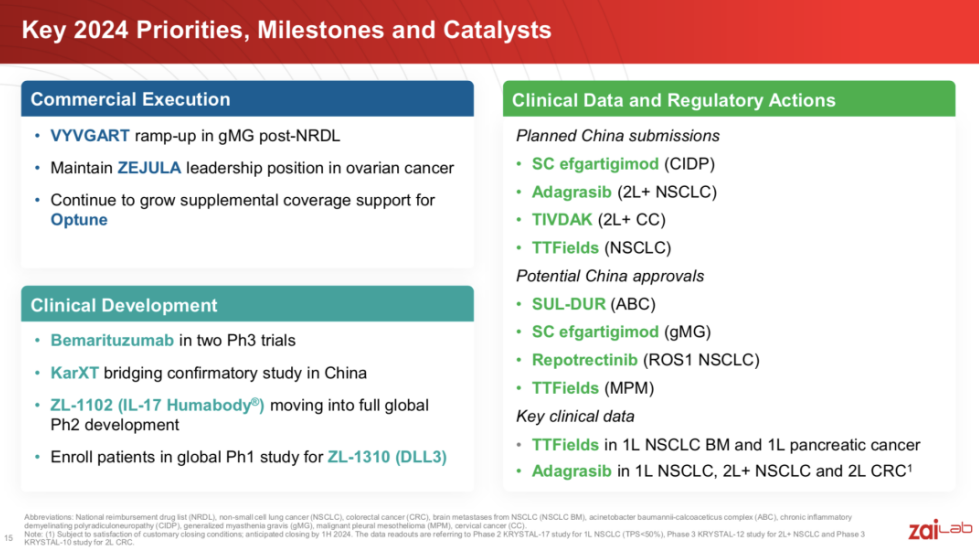

再鼎医药创始人、董事长兼首席执行官杜莹的报告向业界释放出确定的信号,未来再鼎将聚焦在肿瘤和自身免疫性疾病这两大领域。2023年,再鼎自Turning Point、Seagen、Mirati等公司授权引进的FGFR2b单抗bemarituzumab、EGFR抑制剂zipalertinib、ROS1/NTRK靶向抑制剂repotrectinib、靶向TF的ADC产品Tivdak(tisotumab vedotin)、KRAS G12C共价抑制剂adagrasib等产品均取得了积极的研究结果。13款新药有望于国内获批上市:用于重症肌无力的FcRn拮抗剂艾加莫德皮下注射剂型;治疗非小细胞肺癌的ROS1/NTRK靶向抑制剂;治疗恶性胸膜间皮瘤的肿瘤电场疗法(TTFields)递交多项新药上市申请:艾加莫德皮下注射剂型治疗慢性炎性脱髓鞘性多发性神经根神经病(CIDP)以及 adagrasib 二线治疗 NSCLC未来:2025 年底实现盈利目标,2028 年预计将拥有超 15 个商业化产品再鼎医药计划在未来3年推出7款新产品,至2028年,将有多款重磅产品获批上市。

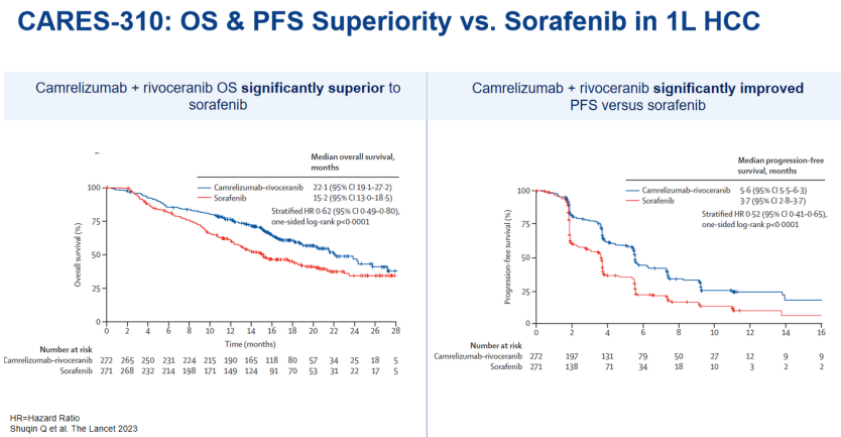

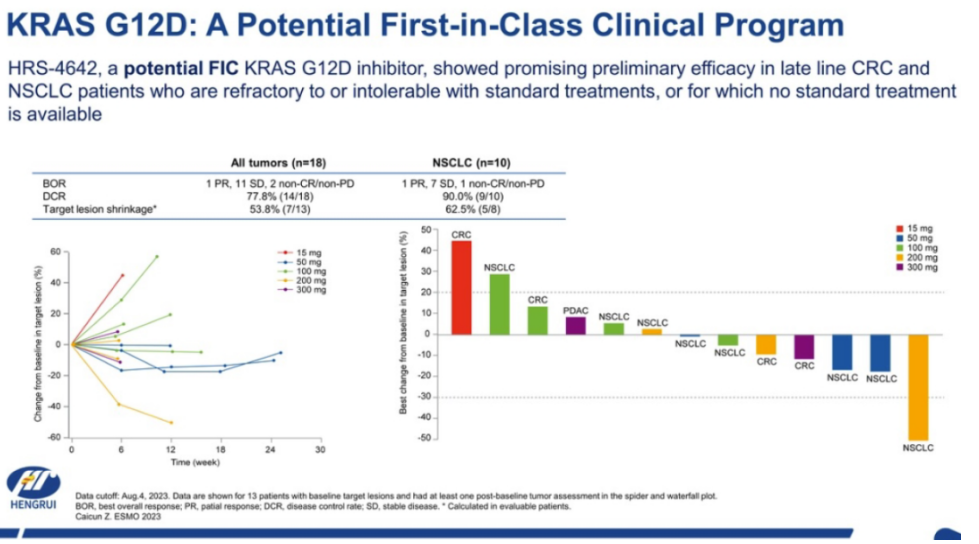

2024的JPM大会,恒瑞由首席战略官江宁军出席,强调了两大关键:1.2024年,加大国际合作、投资组合多元化以实现增长;2.专注于同类首创(FIC)和同类最佳(BIC)药物的研发,进行多元化创新。围绕着两大关键,江宁军分享了恒瑞未来的的布局重点。“我们与合作伙伴之间能够提供互补优势,帮助我们加强产品线,实现产品价值的最大化,为全球更多有需求的患者提供创新药物。”江宁军介绍。尤其在2023年,恒瑞BD交易额超40亿美元。以EZH2抑制剂SHR2554打响第一枪,共有5起海外BD授权交易,包括与默克达成最高14亿欧元的交易,更在一个月内创下3笔License-out授权交易的记录。江宁军在分享中强调了恒瑞医药的两大战略重点:多元化创新和重磅产品上市。2025年,预计至少25个创新药或新适应症将申请上市,涉及多个治疗领域。这得益于恒瑞十大成熟技术平台的支持,如PROTAC、分子胶、多肽、ADC、双/多抗等,涵盖小分子、生物制品、核酸药物等多个领域。l“双艾”创新药组合(卡瑞利珠单抗和阿帕替尼):作为备受全球学术界关注的药物,不仅在国际性III期临床研究以中国学者主导的前提下首次问鼎《柳叶刀》主刊,也相较于阳性对照药索拉非尼在晚期肝细胞癌治疗中显示出更显著得疗效。lADC、GLP-1:除了“双艾”组合,恒瑞还特别强调了其在ADC和GLP-1赛道的布局。江宁军提到,基于10年的ADC研发经验,他们建立了模块化HRMAP技术平台,可快速开发多种ADC产品。恒瑞的ADC产品在国内领先,如首款产品SHR-A1811已被四次纳入突破性治疗品种,而HER3 ADC创新药SHR-A2009也获得了美国FDA快速通道认定。17 西比曼生物:装备CAR-T疗法,向里程碑进击早在2014年,西比曼生物就以毒辣的眼光锁定细胞疗法,成为“中国细胞治疗第一股”。而2023年与强生子公司和阿斯利康的合作,更是将其推上“热搜”榜单。B细胞肿瘤赛道上,2023年5月强生旗下杨森制药子公司杨森生物技术公司宣布与西比曼生物科技合作而仅在65届美国血液学会(ASH)年会结束几天后,杨森就扩大了合作协议,拿下了述两款CAR-T疗法在中国的商业化权利而在实体瘤领域,2023年12月,阿斯利康就GPC3靶向CAR-T疗法C-CAR031与西比曼生物签署联合开发协议。C-CAR039的成功: 潜在Best-in-class候选产品CD19/CD20 CAR-T疗法C-CAR039在美国和中国获批进入临床,并在治疗R/R B-NHL方面取得了显著的临床数据。C-CAR066的突破: 另一款CD20 CAR-T疗法C-CAR066显示了在既往CD19 CAR-T治疗失败的复发/难治性大B细胞淋巴瘤(LBCL)方面的卓越效果。TIL疗法的迅速推进: 在TIL疗法领域,C-TIL051早在2022年就已经在美获批进入临床,展现了在PD-1抗体难治或复发的晚期非小细胞肺癌患者中的疗效。围绕着血液瘤、自身免疫性疾病、实体瘤等领域,未来西比曼生物将会取得更多里程碑进展!2023年4月,映恩生物与BioNTech达成合作,这笔交易预付款1.7亿美元、潜在里程碑金额更是超过15亿美元。仅仅4个月后,BioNTech再度扩大协议,共同开发已经处于1/2期临床试验阶段的第三款ADC候选产品DB-1305,这表明双方的合作关系进一步加深。除了获得BioNTech青睐之外,映恩生物与百济神州、Adcendo等公司也达成了合作协议。而这些羡煞旁人的成绩离不开映恩生物的核心技术和战略布局。映恩生物开局就选择了第三代ADC作为药物设计的起点,依托其又开发出了更创新的ADC技术平台,包括双毒素的DUPAC、双抗ADC平台DIBAC、自免ADC平台DIMAC利用核心技术平台,映恩生物布局了三大“梯队式”管线,分别聚焦较成熟的靶点(第一梯队),早期但有望进入全球TOP3的靶点(第二梯队),以及FIC靶点(第三梯队)。2024年1月10日,君实生物公布了一个重要通知。公司收到了合作伙伴Coherus发出的一份关于终止TIGIT单抗许可合作的通知。许可合作的终止将在收到通知后六个月生效。一旦终止生效,Coherus将不再享有该产品的许可权,君实生物将重新获得开发、生产和商业化TIGIT单抗的全球权利。原本双方的合作在近几年步步加深,这一行为让业内人纷纷大感意外。值得一提的是,君实生物的PD-1产品成功进入美国市场后,Coherus公布了特瑞普利单抗在美国的定价,为每瓶8892.03美元,约合人民币6.4万元,是国内定价的30倍,引发了行业的广泛关注。但Coherus的市值已从高点跌去超过85%,目前不足4亿美元。尽管在这一风波影响下,君实生物依旧交出了一份优异的答卷.君实生物CEO李宁表示,目前该公司已建立包含50+潜在候选药物的产品管线,其中4款产品已商业化,30款产品处于临床开发阶段。核心产品—特瑞普利单抗:君实生物尤其强调了特瑞普利单抗,不久前特瑞普利在美国获批用于治疗鼻咽癌,标志着一个里程碑的出现。通过国际合作,特瑞普利单抗的商业化网络已经覆盖超过50个国家。l阿达木单抗生物类似药:与迈威生物合作开发,用于治疗类风湿关节炎等8项适应症的阿达木单抗生物类似药已获得NMPA批准。作为较早探索开发靶向 BCMA 的 CAR-T 细胞疗法的公司之一,传奇生物在2024JPM的报告上主要围绕着它唯一一款商业化产品CARVYKTI展开。(Cilta-cel,西达基奥仑赛)是一种BCMA CAR-T疗法,使用嵌合抗原受体(CAR)的转基因对患者自身的T细胞进行修饰,以识别和消除表达BCMA的细胞。2022年12月,该药在中国的新药上市申请获得受理。2023年1月纳入优先审评程序,用于治疗多发性骨髓瘤。申请基于CARVYKTI®3期CARTITUDE-4的积极数据。2023年1月27日,传奇生物宣布该研究已达到治疗复发难治性多发性骨髓瘤患者的主要终点。由于西达基奥仑赛相继在美国、欧洲多地批准上市,再加上市场份额的扩大以及产能的提高,其在美国的季度环比增长23%,由于在德国上市,欧洲季度环比翻了3倍!除了备受关注的CARVYKTI,截至2024年,传奇生物更取得了令人瞩目的成就,主要体现在以下几个方面:l同种异体非基因编辑细胞疗法自然杀伤细胞疗法(NK)传奇生物还建立了包含8个在研产品在内的研发管线,致力于治疗血液系统恶性肿瘤和实体瘤。未来,传奇生物计划在2024年上半年完成CARTITUDE-5入组,继续提高CARVYKTI等产品的产能效率,提高在美渗透率并拓展全球市场。

尽管开局的四大并购极大地鼓舞了行业的热情,然而,新药的开发需要时间,可利用的靶点有限。曾备受期待的研发方向进展缓慢,如CD47、TIGIT等。新药研发技术虽然越来越成熟,但新药的开发速度和成功率却在下降。这迫使多家大型制药公司(MNC)调整策略,加速淘汰不达预期的研发项目,提高试错效率。此外,许多重磅药物专利将到期,仿制药的崛起也对原研药产生压力。面对这种情况,MNC们在JPM大会上加快了挑选新项目的步伐。从2024年JPM各大MNC的表现来看,MNC的主旨战略之一便是”聚焦“,砍去发展不及预期的管线,将更多的注意力和资金投入到值得投资的”巨弹“中。

版权声明:本网站所有注明来源“医微客”的文字、图片和音视频资料,版权均属于医微客所有,非经授权,任何媒体、网站或个人不得转载,授权转载时须注明来源:”医微客”。本网所有转载文章系出于传递更多信息之目的,且明确注明来源和作者,转载仅作观点分享,版权归原作者所有。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。 本站拥有对此声明的最终解释权。

发表评论

注册或登后即可发表评论

登录注册

全部评论(0)